投資信託ビギナーの方向けの連載記事 第14回です。

連載を通して「右も左も分からない投資信託初心者が自分で投資信託を選び、ポートフォリオ運用を続けられるようになる」ことをゴールとしてナビゲートさせていただきます。

今回はインベスターリターンを通して「長期保有に資するファンド」を探す方法について。

ファンド自体は基準価額上がって儲かっているのに、保有者の多くがなぜか儲かっていない。

そんな理解に苦しむケースは案外たくさんあるものです。

はじめに:トータルリターンとインベスターリターンの違い

※既にご存知の方はスキップして続きをお読みください。

投資信託にはトータルリターンとインベスターリターンの2種類のリターン評価が存在します。

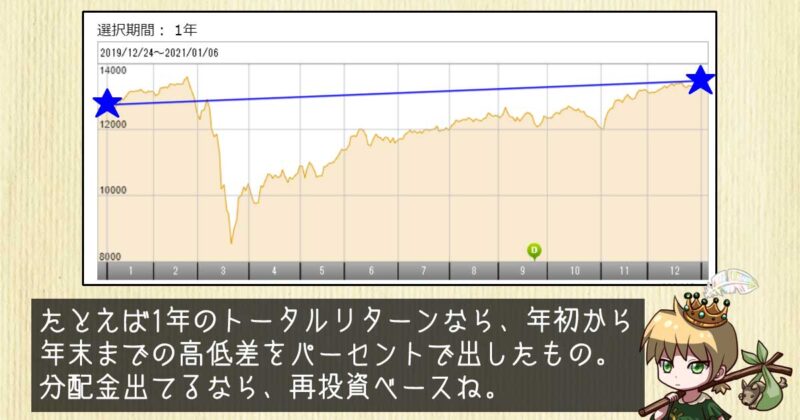

直感的に理解できるのはトータルリターンで、こちらは評価期間の最初と最後の基準価額の高低差です。

インベスターリターンはそこまで端的に言い表せるものではありません。

保有者の買いが厚い時期を重く

保有者の買いが薄い時期を軽く

それぞれウェイトをつけていくことで保有者のおおよその平均取得単価を概算し算出時点でどれぐらいの損益が出ているかを算出したものです。

金額加重リターンとも呼ばれます。

モーニングスターではさらに正確な表現をされていたので引用します。

インベスターリターン

トータルリターンと比較すると、投資家が実際に手にしたリターンは売買のタイミングによって異なります。

投資家が実際に得た平均的なリターンを表す指標がインベスターリターンです。

インベスターリターンは、金額加重リターンとも言われ、ファンドに資金が流入した時期の比重を高く、資産が流出した時期の比重を低くしています。

あるファンドが多額の資金を集めると、流入後のパフォーマンスが金額加重収益率に与える影響は流入前のパフォーマンスよりも大きくなります。算出法(期間1年で、月次インベスターリターンを算出する場合)

出典:モーニングスター「金融用語辞典 投資信託」

期初の純資産額*(1+r)^12+1カ月目の純流出入額*(1+r)^11+・・・+12カ月目の純流出入額*(1+r)^0=期末の純資産額となるrを求める。

トータルリターンとインベスターリターンはモーニングスターで確認できます。

2021/02時点の手順を簡単に図解しますが、文言やレイアウトの違いなどありましたら適宜読み替えてください。

インベスターリターンとトータルリターンとのギャップに注目しよう

インベスターリターンの算出基準単価はつみたて投資の平均取得単価と勝手が似ています。

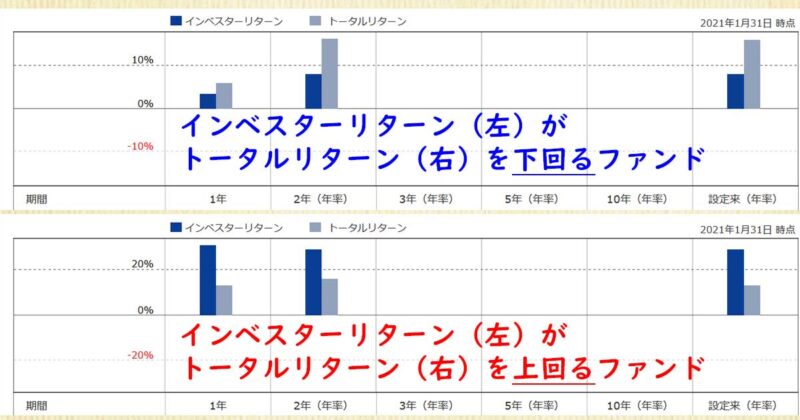

高値圏での買いが集まるほど平均取得単価が高くなり、その分インベスターリターンは低くなります。

安値圏での買いが集まるほど平均取得単価が安くなり、その分インベスターリターンは高くなります。

つまり保有者がファンドをどのタイミングで買い付けたかでインベスターリターンは変わってきます。

さらに、状況によってはインベスターリターンがトータルリターンを上回ることも珍しくありません。

インベスターリターンがトータルリターンを下回っているファンドは、保有者の多くは基準価額の上がり幅ほど儲かっていません。

インベスターリターンがトータルリターンを上回っているファンドは、保有者の多くは基準価額の上がり幅より儲けています。

いったい何が両ファンドの命運を分けたんだろう?

これが今回のテーマのキモです。

言葉だけではなかなか理解しにくいと思うので、基準価額チャートを交えて解説しましょう。

ファンド内部で何が起こるとインベスターリターンが上下するか考えながらお付き合いください。

インベスターリターンが低いファンドの中で起きていること

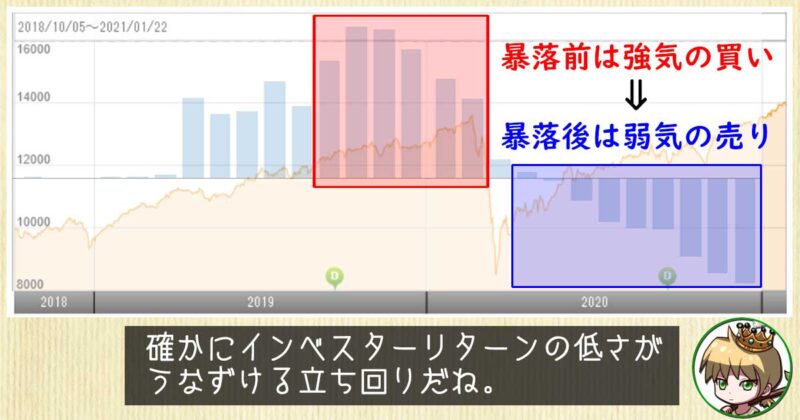

下図はあるファンドの基準価額チャート。

(「あるファンド」の正体は後ほど)

設定から2年ちょっとしか経っていないながらも、かなりのアップダウンに見舞われていますね。

インベスターリターンがトータルリターンより低いファンドでは、上昇局面に買いが集まっています。

逆に2020年3月あたりに猛烈な暴落に見舞われた辺りでは買い控えられがちです。

それどころか下落売り(大抵の保有者にとって損切り)が起こっている場合もあります。

先ほどのチャートに対し、買いが厚くなっているであろう期間を赤で、買いが薄くなっているであろう期間を青で塗ってみます。

高値で買って、安値で買わず。

そんなでは十分な儲けなんて出るわけないよ。

じゅうぶんな長期ならまだしも、短期で売買してたらなおさら。

インベスターリターンが低くなりがちなファンドで起きていることはご理解いただけたでしょうか。

我々が未来から見ているから結果論で語れるというのもあるのでしょうが、それでもちょっと「リターンに寄与する買い方」とは言い難いところがあります。

ではこういう買い付け方になってしまいがちな人ってどんな層なのか、考えてみましょう。

インベスターリターンの低いファンドの保有者はどういう人か

流行に弱く、浅慮に飛びついてしまう

テーマ型ファンドとかその時々の流行に流されるまま浮足立って購入してしまうと、「流行のピークが基準価額のピークだった」なんて事が起こり得ます。

基準価額のどん底で流行るファンドなんてそうそうありませんからね。

特定のファンドが不自然に話題になる時、またはメディア/金融機関がパワープッシュする時は大抵高値圏(もしくは運用開始直後か)だったりするのです。

損失回避傾向が強く、下落局面で逃げやすい

ファンドを買う⇒基準価額がすぐ上がる⇒サクッと売り抜ける

こんなプランを抱き短期で成果を望む保有者は下落耐性に乏しい傾向があります。

下落局面を「買い増すチャンス」としてではなく「損切り場面」と捉えてしまう保有者は高値で買って安値で売ることになり、結果としてインベスターリターン低下に大きく寄与してしまう可能性が高くなります。

大量に資金流入した後の下落で猛烈に資金流出が始まるファンドは保有者の「速攻手のひら返し」を疑ってかかるべきです。

これらの保有者像を単純に総合すると「投資信託を用いた資産形成に最も向かないマインドセット」と言えます。

気まぐれな資金流入/資金流出に運用会社も堅実な保有者も振り回され、運用効率が落ちるかも知れません。

自分自身の問題で儲からなかったのに「あのファンドはダメだ、全然儲からない」と吹聴されるかも知れません。

(場合によっては今後の資金流入に影響してしまうかも)

私はインベスターリターンがトータルリターンより著しく低いファンドを見ると「あぁ、このファンドけっこう荒れてるな」と警戒してしまいます。

では対照的に、インベスターリターンがトータルリターンを上回るファンドの中では何が起きているのでしょうか。

インベスターリターンが高いファンドの中で起きていること

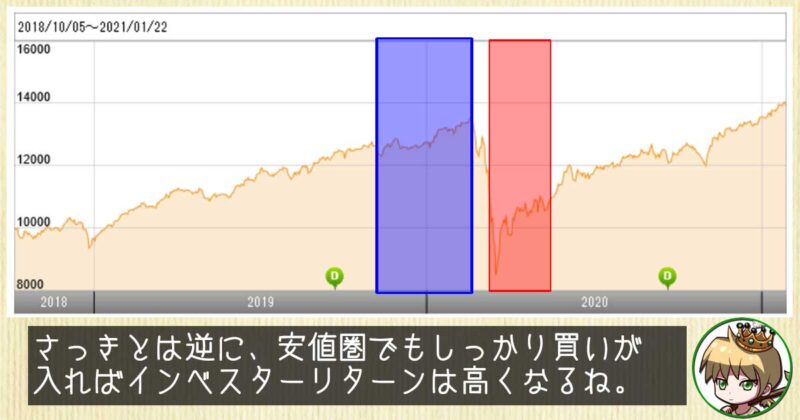

こちらも、先ほどの「あるファンド」の基準価額チャートで解説しましょう。

インベスターリターンがトータルリターンより低いファンドでは、下落局面でも買いが集まっています。

もしくは下落上昇に関係なく、常に安定した買いが入っていることが多いです。

先ほどのチャートに対し、買いが厚くなっているであろう期間を赤で、買いが薄くなっているであろう期間を青で塗ってみます。

一時的な下落局面でもきちんと買いが入ることで平均取得単価が下がり、回復時のインベスターリターン上昇に寄与するわけですね。

たとえV字回復のようなトータルリターンではプラマイゼロな状況でも、下落時に買いが入ればインベスターリターンはきちんとプラスになるという寸法です。

長期的にプラスリターンが期待できるなら、下落局面はまさに好機。

そこを逃さないのだから、そりゃ儲けにつながるわけだよ。

インベスターリターンが高くなりやすいファンドで起きていることはご理解いただけたでしょうか。

下落をチカラに変えれば、ファンドそのもののパフォーマンスを上回ることは珍しくありません。

ではこういう買い付け方をする人ってどんな層なのか、考えてみましょう。

インベスターリターンの高いファンドの保有者はどういう人か

損失回避傾向が弱く、下落耐性ができている

市場は常に上昇局面と下落局面を繰り返す。

ただしいつ下落に転じるのか、はたまた下落から回復するのかは誰にも分からない。

激しい上昇と下落を繰り返しつつも、株式市場は長期的にはプラスリターンが期待できる。

その「当たり前」を心で理解できている人は下落耐性が強いです。

初めから下落を織り込んだ考えで投資しているので、いざ下落局面が来ても「ひとまず損切り」とか「いったん売って下落終わるまで様子見」などともっともらしい理屈で逃げ出すことはありません。

そういう人からすれば下落局面は「お、バーゲン来たな」と小喜びできるプチチャンスなのです。

つみたて習慣がある

自動でつみたて投資を設定してある人の場合、下落があったことにすら気付かないケースもあります。

相場の熱にやられて「余計な事」をしてしまいがちな人より、むしろ投資している事を忘れている人の方が案外パフォーマンスが良かったりするものです。

下落局面でも粛々と買い続けるつみたて投資家が多くいる事はインベスターリターンを向上させる大きな要因となりうるでしょう。

これらの保有者像を単純に総合すると「投資信託を用いた資産形成に最も向いたマインドセット」と言えます。

こういうファンドは荒れにくく、保有者も運用者も同じ方向を向いて粛々と資産を積み上げていけるケースが多いでしょう。

激しい資金流出もなく、効率的な運用も期待できます。

資金流出入と基準価額チャートを見るとインベスターリターンは大体想像つく

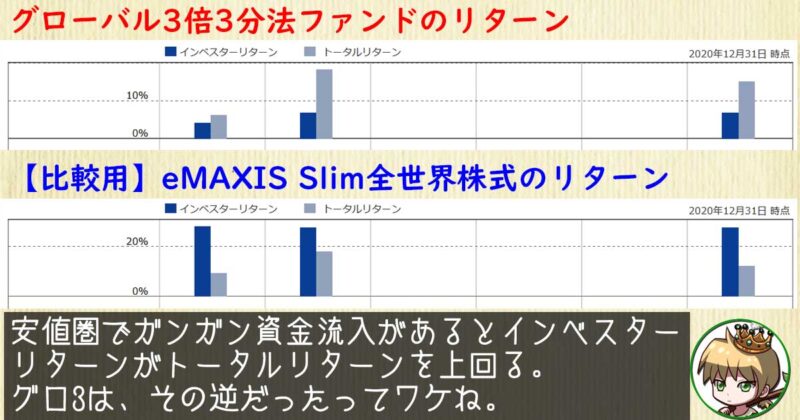

先ほどサンプルとしてお見せしたファンド、この正体は2019年に大流行した「グローバル3倍3分法ファンド」です。(以下「グロ3」)

モーニングスターでグロ3のインベスターリターンを確認してみましょう。

残念ながらグロ3はインベスターリターンがトータルリターンを大きく下回っています。

ファンドとしては十分な成長を遂げたにも関わらず、保有者の多くはその半分も儲けられなかったようですね。

ここまでお読みいただいたなら「高値掴みの安値売りが起きたんだろうなぁ」と想像つくはずなので、答え合わせしてみましょう。

同じくモーニングスターから基準価額チャートに資金流出入額のグラフを被せてみました。

2019年後半に大ブレイクして資金流入(つまり買付)が増えたものの、2020年3月のいわゆる「コロナショック」による暴落が起きてから深刻な資金流出(つまり売却)が続いています。

流入と流出のボリュームを比べると、保有者のうちかなりの割合がコロナショック後の回復局面で手放しているであろう事が分かります。

結果として売却者の大半は収支トントン「やれやれの売り」だったんじゃないかなぁ。

暴落時にきちんと買い続けられる保有者がほとんどいなかったどころか売り逃げる保有者が多かった事が、インベスターリターン低迷の主な原因なようですね。

このように基準価額チャート×資金流出入×インベスターリターンの関係は強くリンクしています。

これら3点セットをチェックすることで、ファンド保有者の質が概ね透けて見えることでしょう。

まとめ:投資信託のパフォーマンスは運用会社と保有者が握っている

保有者はリターンをコントロールできない、とは言われますがそれはあくまでトータルリターンの話。

トータルリターンは完全に運用会社のコントロール下にあります。

逆にインベスターリターンは我々保有者のコントロール下にあります。

インベスターリターンがトータルリターンの半分にも満たなくても、トータルリターンの倍に達していても、それらは全て保有者のアクションの結果です。

保有者の逃げ足が早いか、下落耐性があるか、つみたて投資の習慣があるかでいくらでも変わってくるため「ファンド保有者の質を映す鏡」と解釈することができるでしょう。

(じゅうぶんな運用期間があればですけど)

インベスターリターンの低いファンドと高いファンド。

あなたが賢明な長期投資家であるならば、どちらがより信頼できる、そして長期投資に資するファンドだと感じますか?

以上、インベスターリターンから得られる情報についての解説でした。

【次回予告】さーて、次回の愚者小路さんは

愚者小路です。

docomoが言い出しっぺとなり、大手キャリアでも血で血を洗う値下げ競争が始まりましたね。

私もdocomoユーザーなのでahamo切り替えで安くなるか確認してみたのですが、残念ながら安くなりませんでした。

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント