【連載】投資の悩みが8割消える!国際分散ポートフォリオ作成入門 第4回です。

自分でポートフォリオを組むのが難しいと思っている初心者の方向けに、「ポートフォリオはどういうステップで作っていくか」を連載記事としてまとめて参ります。

前回までで9割方(人によってはもう10割)資産配分は完了しました。

あとはより納得できるよう、多少のカスタムを加えるのみ。

リターンに寄与するかは未知数ですが、やってみる価値はあると思いますよ。

- ステップ1

- ステップ2

- ステップ3

- ステップ4全体像を見ながら好みにカスタムする (今ココ)

- ステップ5

- ステップ6

前回までのあらすじ

ポートフォリオにおける国内・先進国・新興国の配分割合を決定しました。

パワーバランス準拠や均等配分、最大効率算出など色々な考え方からご自身に合った配分割合を決めたのでしたね。

myINDEXの計算結果を基に、決定したポートフォリオのおおよそのリスク/リターンも把握できたことでしょう。

人によってはこれで完成として良いのですが、より自分らしさを出したいようなら多少のカスタムも検討してみましょう。

ポートフォリオのカスタムを行う理由

最初に「なぜポートフォリオのカスタムをするのか」という理由を解説します。

より大きなリターンを得るため?

リスクをより小さくするため?

どちらでもありません。

それらは今までの「株式ファンドの組み入れ比率」「国内・先進国・新興国の配分割合」でどうとでもなります。

もちろんカスタムでリターンが大きくなることは結果としてはあるかも知れませんが、可能性は未知数です。

かえってリターンを下げることになる場合もあり得ます。

ポートフォリオのカスタムを行うのは、納得を得るためです。

納得は長期でポートフォリオ運用を継続していくための原動力と言っても過言ではありません。

市場は時に上がりすぎ、時に下がりすぎる事に納得し、

バブルも暴落も永遠には続かないという事に納得し、

ご自身のポートフォリオがどれぐらい価格変動しうるかという事に納得する。

こういった「納得」のチカラがないと、長期投資なんて容易く瓦解してしまうでしょう。

人は何かを選び取りたい、何か一工夫したいという心理が奥底にあります。

(同時にその選択/工夫を面倒と感じる心理も同居していますが)

カスタムとは自己満足なのだ、と言ってしまうとあまりにも身も蓋もないですが、その自己満足が長期投資を継続させるチカラになってくれれば決して無価値ではないと私は考えます。

カスタムは必須ではない

先ほど「ポートフォリオのカスタムを行う理由」を解説しました。

私はあえて「ポートフォリオのカスタムを行うべき理由」とは書きませんでした。

別にリターンに寄与するでも、リスク制御に寄与するでもありません。

ここまでのステップで十分に「納得」が得られていれば、もう細かく手を入れる必要もないでしょう。

よくありそうなカスタム実例

当記事では「よくありそうなカスタム実例」として3例ほど挙げさせていただきます。

こういう考え方の人はこうやってカスタムするのがオススメ、という形で解説していきますので参考になれば幸いです。

1.昨今の低金利が気になり、債券を持つことに抵抗がある

2020年現在、先進国は金利の低下が顕著な状態にあり、なかなか解消の見込みが立ちません。

これ以上ないレベルまで金利が下がっていると、この後はもう「金利が上がっていくしか選択肢がない」と考えるのが自然です。

金利が上がると債券価格は下がりますから、今債券を買っても値下がりリスクだけを背負うことになるのではと二の足を踏むのも不思議ではありません。

そういった見込みを持つ人に効果的なカスタムは「不安要素である債券をごっそり置き換える」です。

要は金利がこの先上がっても値下がりする可能性のないものを持てばいいわけです。

そんなものあるのかと思われるでしょうけど、いくつかあります。

個人向け国債(変動10)

3タイプある個人向け国債の中で唯一の変動金利。

実勢金利に応じた金利が設定されるうえ、最低金利も決まっています。

満期時の元本も国が保証してくれるため、元本割れの心配もありません。

つまり値下がりリスクを背負わなくて済むのです。

昨今の低金利を受け、金利は最低ラインの0.05%に貼り付いているため期待リターンはほぼゼロと概算して差し支えないレベルです。

(100万円分の購入で金利が500円!)

MRF(マネー・リザーブ・ファンド)

証券会社に入金すると、多くの証券会社では自動的にMRFを買い付けるようになっています。

MRFは極めて安全性の高い公社債などで構成されている投資信託なのですが、安全性の高さゆえ銀行の預金と同じようなものとして扱われています。

安全性の高さは利率の低さに現れており、もう長いことゼロに貼り付いています。

具体的にMRFを購入するためのアクションはありません。

証券会社に入金する。そのままにしておく。以上。

ただし楽天証券のようにもうMRFの新規購入が打ち切られているところもあります。

リターンがゼロなら現金のまま持ってるのと変わらないじゃないか、ということですね。

※告知自体が2017年とずいぶん前なので、興味のある方は各自で最新情報をご確認ください。

預金(現金)

誰しもご存知、預金です。

利率の低さから、単なる「現金をデータ化したもの」になっている現状があります。

預金をノーリスク・ノーリターンの資産クラスとみなすことでポートフォリオに組み込むことができます。

金利低下により債券のリターンが振るわなくなりつつある昨今、預金はそこまでナンセンスな選択肢でもなくなってきた感はあります。

預金はいざとなったら即座におろせるからね!

他の資産クラスと比べて使い勝手の良さは評価されてもいいんじゃない?

預金を資産クラスとして捉える場合、ペイオフについては最低限理解しておくことをオススメします。

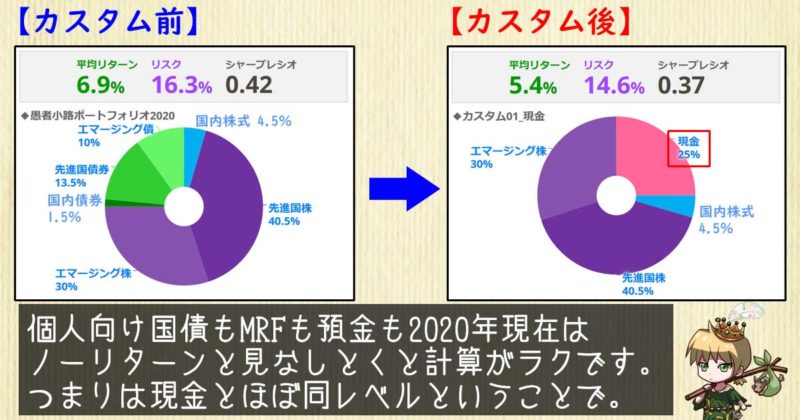

個人向け国債、MRF、預金は2020年現在の金利水準を考えると、ほぼノーリターンと評価して差し支えないでしょう。

つまり現金として概算できるということです。

私のポートフォリオで例えるとこう変化します。

myINDEXでは現金も資産クラスとして用意されています。当然ノーリスク・ノーリターンという扱いです。

ポートフォリオに入れるのはリスク性資産でなければならないという決まりはありません。

「現金入れてもいいんじゃない?」という柔軟な思考が自分らしいポートフォリオにつながることもあるでしょう。

2.不動産に多少は興味があるのでポートフォリオに組み込みたい

不動産に多少興味のある人というのは常に一定数いるものです。

多少どころか「非常に」興味ある人はそもそもポートフォリオ運用なさっていないでしょうから、当記事の読者は「多少」レベルと判断します。

(ガチ勢は現物不動産でガンガンいっているはずなのです)

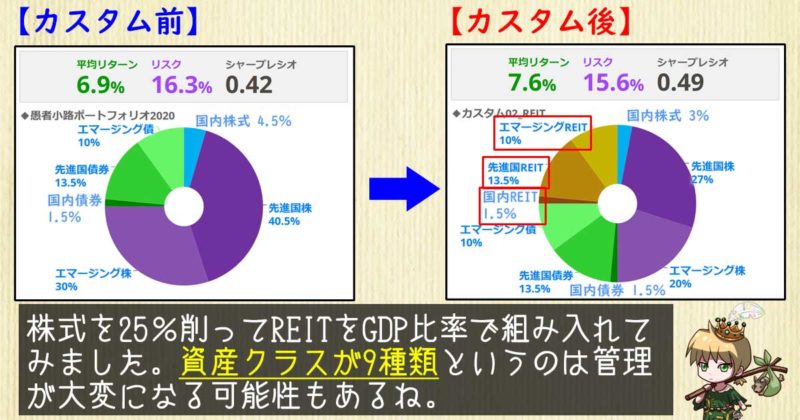

不動産への興味をポートフォリオに反映させるには、株式ファンドの組み入れ比率を一部削ってREITに置き換えてみましょう。

REITはリスク度合いで言えば株式とほぼ同等だからです。

私のポートフォリオで例えるとこう変化します。

myINDEXでは国内REITと先進国REITも含めることができるので、あなたの納得できる割合で計算してみましょう。

リスクやリターンがそれほど変わらないようなら、違和感なく組み込めるのではないでしょうか。

ほどほどにREITを組み込む分には全体のリスク軽減に寄与する可能性があるので、ポートフォリオに入れるのも悪くないでしょう。

ただしそれがREITであるならば、の話です。

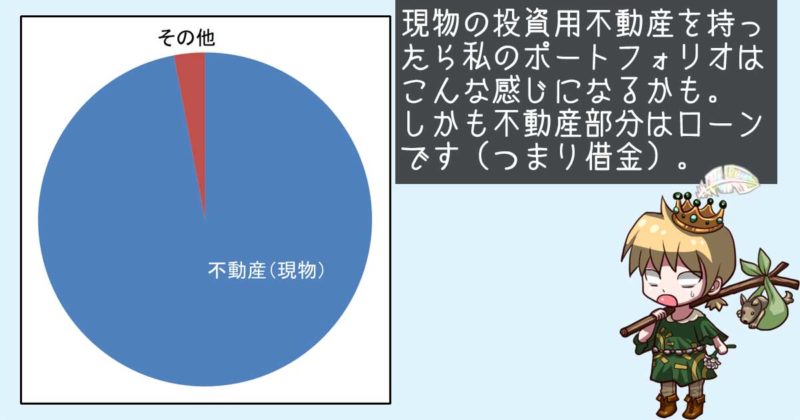

巨額の借金を組み現物の不動産を入れると、とてもじゃないけどポートフォリオ運用とは言えない偏り切った状況になります。

私が現物不動産組み入れちゃったら、こうなるかも知れません。

怖いわぁ・・・

分散されない1点モノの不動産が万が一にもポシャってしまったら私の人生もポシャってしまうかも!

現物不動産がダメなんじゃなくポートフォリオ運用には極めて不向きだと、ただそれだけの話です。

不動産バッシングではないのでご了承ください。

3.現物資産として「有事の金」を組み込みたい

実はわたくし愚者小路、コレやってた時期があります。

「有事の金」っていって資産の5%ぐらいをメイプルリーフ金貨に変えて自宅で持っていました。(過去形です)

貴金属店に直接行くことなく気軽に購入できるのも魅力の一つ。

当然、証券会社みたいに口座開設とか不要です。

現物の金なんて買ったのは「価格が上がりそう」とかの理由ではありませんでした。

というのも、今時の資産って全部データだから持ってる感に乏しいんですよね。

資産の5%でも金の現物で持っていれば「私の資産はコレの20倍なんだな」って実感にもつながると考えていました。

要は資産の一部を現物にて「見える化」したわけです。

そういう実感が長期投資を続けるモチベーションになるのなら、一定の価値はあると言えましょう。

またこの純金ってのはズッシリ重くてキラキラきれい!

当時は事あるごとに持ったり眺めたりしていました。

そんな経緯もあるので、金を現物で持つことをナンセンス呼ばわりは致しません。

ただし保有に際し3点ほどご認識ください。

注意1:盗難リスクがある

純金に変えると非常にコンパクトになる反面、盗まれやすくなります。

ヒョイっとポケットに入れられる大きさなのですから。

(1オンス金貨は500円硬貨より一回り大きい程度だったと記憶しています)

あなたのご家庭に適した保管場所はおありでしょうか?

注意2:売却が面倒

購入は店頭まで行く必要はないけれど、売却は店頭まで持っていくことになります。

参考までに田中貴金属のページをリンクします。

私も売却時は田中貴金属まで持っていきました。

そうそう、豆知識を一つ。

金は購入時に消費税がかかるのですが、売却時には逆に消費税が乗っかります。

つまり今後消費税率が上がる見込みがあれば・・・

なんて考えても消費税率のアップ幅なんて金の価格変動リスクの前では「吹けば飛ぶよな後ろ盾」です。

注意3:金自体は価値を生まない

金というのは企業に投資する株式や債券とは根本的に性質が異なります。

株式や債券は企業活動によって企業自身が価値を高めた結果、得られるリターンです。

金には「企業活動」に相当するものがないため金自体が価値を高めていくことはありません。

金はただの資源だから当然と言えば当然です。

金の価値は市場の需要と供給だけで決まる、ゼロサム的な投機リスクです。

つまり金に長期投資して儲かるかどうかは概ね五分五分であろうと考えていただくとスッキリ理解できるかと思います。

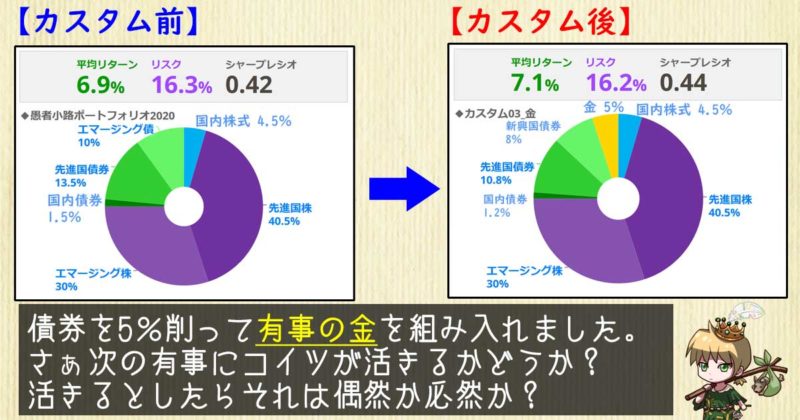

以上の注意点を踏まえて、金をポートフォリオに一部組み込むとこんな感じになります。

これまたmyINDEXでは金も含めることができます。(なんと守備範囲が広いこと!)

「有事の金」と呼ばれる金も次の「有事」でも有用かは未知数です。

(もともと40年以上前に生まれた言葉ですから、今も今後もそのセオリーに従うかはわかりません)

それでも金には何か人を惹きつける魅力があると思ったら一定範囲内でポートフォリオへの組み入れを検討してみるのも良いのではないでしょうか。

あとは低コストインデックスファンドを当て込んでポートフォリオ完成

何かしらカスタムした人も、カスタムが不要だった人も、これでそれぞれの資産クラスの割合は決まりました。

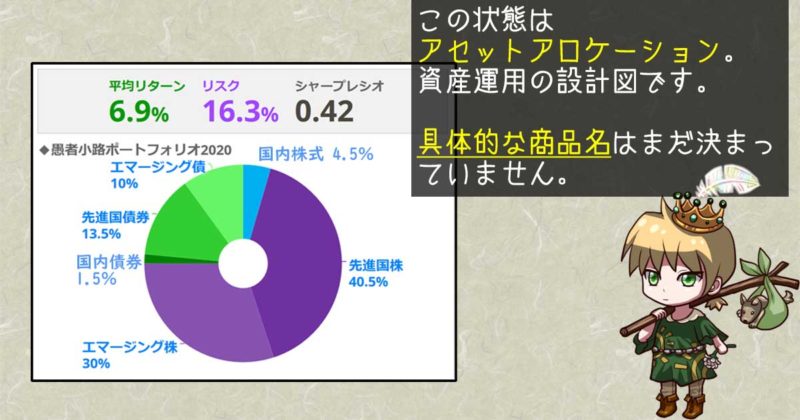

実はここまでの資産配分は「アセットアロケーション」と呼ばれるものです。

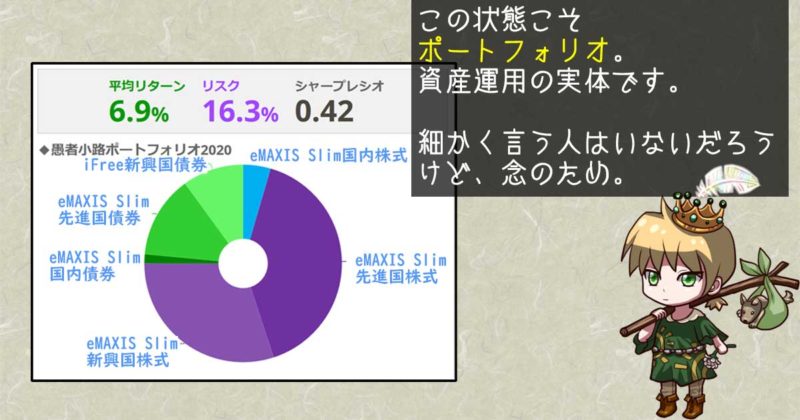

ここに具体的なファンドを当て込んだものを初めて「ポートフォリオ」と呼びます。

当て込むべきファンドは低コストのインデックスファンドです。

各資産クラスの対象インデックスは下記を参照してください。株式と債券の対象インデックスをまとめました。

※世界経済インデックスファンドの採用インデックスです。

| 各資産クラスに対応するインデックス | |

|---|---|

| 国内株式 | TOPIX |

| 先進国株式 | MSCIコクサイ・インデックス(円ベース) |

| 新興国債券 | MSCIエマージング・マーケット・インデックス(円換算ベース) |

| 国内債券 | NOMURA-BPI総合 |

| 先進国債券 | FTSE世界国債インデックス(除く日本、円ベース) |

| 新興国債券 | JPモルガン・ガバメント・ボンド・インデックス-エマージング・マーケッツ・グローバル・ディバーシファイド(円換算ベース) |

ファンドを当て込むのはわりと簡単です。

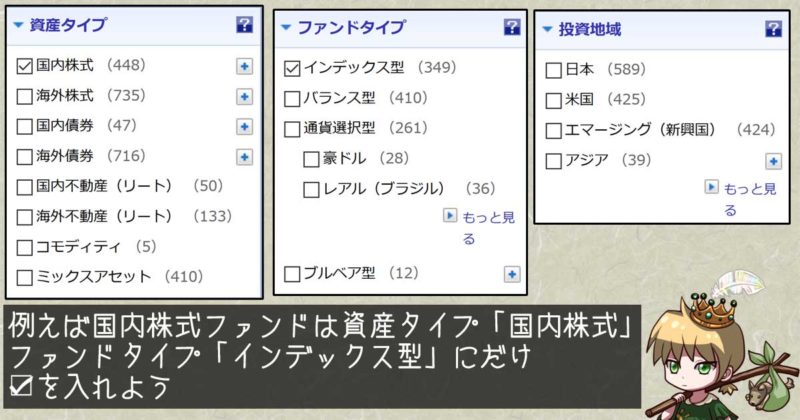

ネット証券でそれぞれの資産クラスのインデックスファンドを検索します。

当記事では例として楽天証券で探してみますが、低コストインデックスファンドは主要なネット証券なら品揃えはほとんど一緒です。

上図は国内株式ファンドの場合の検索方法です。

他の資産クラスはそれぞれ下記のようにチェックを入れてください。

| 【楽天証券】各アセットクラスのインデックスファンド検索条件 | |

|---|---|

| 国内株式 | 資産タイプ:国内株式 ファンドタイプ:インデックス型 |

| 先進国株式 | 資産タイプ:海外株式 ファンドタイプ:インデックス型 |

| 新興国株式 | 資産タイプ:海外株式 ファンドタイプ:インデックスファンド 投資地域:エマージング(新興国) |

| 国内債券 | 資産タイプ:国内債券 ファンドタイプ:インデックス型 |

| 先進国債券 | 資産タイプ:海外債券 ファンドタイプ:インデックス型 |

| 新興国債券 | 資産タイプ:海外債券 ファンドタイプ:インデックス型 投資地域:エマージング(新興国) |

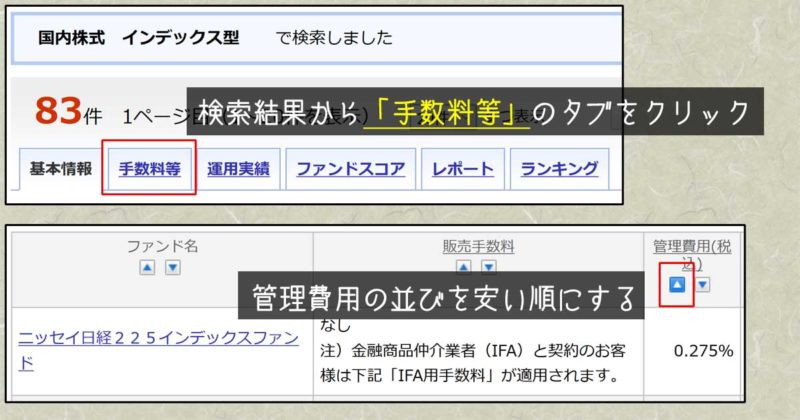

検索できたら信託報酬(運用管理費用)の低い順に並べます。

検索結果からお目当てのインデックスに連動しているものを信託報酬(運用管理費用)の安い順に2つ3つ抜きだします。

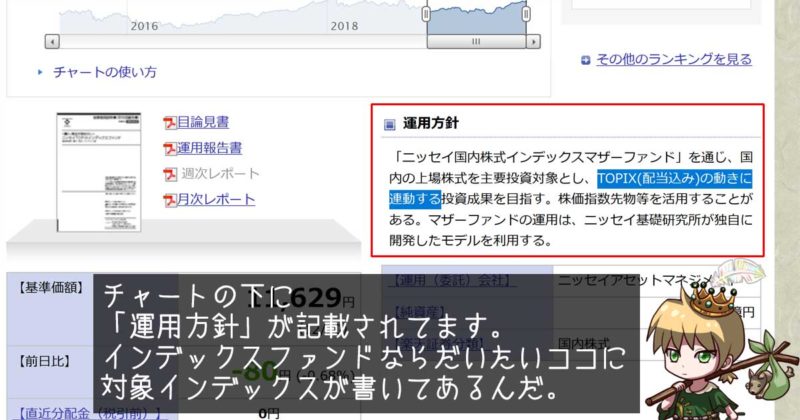

ちなみにお目当てのインデックスに連動しているか分からない時はファンドの説明文を確認しましょう。

楽天証券では「運用方針」に記載がありました。

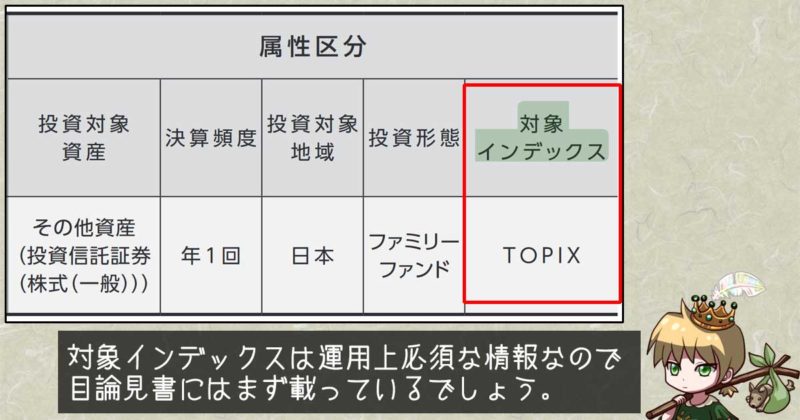

それでも分からないようなら目論見書を開きます。(交付目論見書です)

だいたい最初に載っているものですが、見当たらなければ「対象インデックス」で文字列検索してください。

お目当てのインデックスに連動するファンドであることを確認できたら、次は純資産総額を見てみましょう。

純資産総額はファンドの運用規模です。詳細は別記事で解説していますので、ご存じない方は併せてご覧ください。

純資産総額推移を見て、概ね右肩上がりになっているファンドを選ぶようにしてください。

純資産総額が概ね右肩上がりのインデックスファンドは長期でコツコツ買い続けるタイプの保有者たちに支持されているという、一つの「評価実績」なのです。

中には基準価額が値下がりしている局面ですら右肩上がりになることもしばしば。どれほどの信頼を勝ち得ているファンドなのか、想像に難くありません。

下図はその一例。「eMAXIS Slim 新興国株式インデックス」の基準価額と純資産総額推移です。

ここまでで3つのチェックポイントを挙げました。

- 信託報酬(運用管理費用)が安値ベスト3までに入っている

- お目当てのインデックスに連動している

- 純資産総額が概ね右肩上がり

これらを満たしていればそのファンドは合格点です。

(と言うより、信託報酬の安いインデックスファンドは大抵これらの条件を満たしているものです)

ファンド内部で無駄な売買が発生していないか、トラッキングエラー(連動対象との乖離)が発生していないかなど、マニアックに掘り下げていくとキリがありません。

投信ブログの中では各インデックスファンドに対し「哲学」もしくは「禅問答」レベルの評価記事を書かれている方もいらっしゃいます。

インデックスファンド選びに徹底的にこだわりたい方はそういうブログを探してみると良いでしょう。

(それも「納得」につながりますからね)

とは言え、インデックスファンドは品質のバラツキがそこまで大きくはありません。

徹底的にこだわった人と、「低コストである程度連動してくれてれば、どれ選んでも大差ないでしょ?」と気軽に選んだ人の間に顕著なリターン差が生まれるとは考え難いです。

よって当記事では最低限のポイントだけ押さえるに留めました。

資産クラスの分だけインデックスファンドを探して、どんどん当て込んでいきましょう。

全てのファンドが決まったらポートフォリオ完成です!

やっと完成だ!

頑張りましたね!

続きは次回

え?続きがまだあんの?

いえ、ポートフォリオ作りについてはコレでおしまいです。

次回はつみたて投資の実践に関するちょっとした補足です。

興味がおありでしたら、お付き合いいただければと思います。

以上、【連載】投資の悩みが8割消える!国際分散ポートフォリオ作成入門 第4回でした。

【次回予告】さーて、次回の愚者小路さんは

愚者小路です。

ポートフォリオが完成したら、実際に積み立てを開始しましょう。

積み立て自体は難しい事ないのですが、参考程度に私の採用している方法をご紹介させていただきます。

次回は「【第5回】つみたて投資の秘技『谷埋め式』でムダなく安く買い付ける」です。

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント