投資信託ビギナーの方向けの連載記事 第2回です。

連載を通して「右も左も分からない投資信託初心者が自分で投資信託を選べるようになる」ことをゴールとしてナビゲートさせていただきます。

今回はロボアドバイザー運用についてのネタバレでございます。

「ロボアドバイザーは初心者向け」なんて情報を鵜呑みになさらないように。

長尺の記事ですので超お急ぎの方は「事前要約」のみ、ややお急ぎの方は目次から必要なトピックをつまみ読みしてください。

この記事はこういう方に向いています

1.「自分でどういうファンドを選んでいいか分からないのでロボアドバイザーに任せようかな」と気持ちが傾きかけている方

2.金融機関や他ブログで言われる「ロボアドバイザーは初心者向け」という情報を信じかけている方

3.ちゃんとした所に一任すれば素晴らしい運用をしてくれるのではないかと思いかけている方

※当記事で使用する「ロボアドバイザー」「ロボアド」は、ポートフォリオのアドバイスだけでなく買付/リバランスまで丸ごと実行してくれる「投資一任型」「運用一任型」のサービスを指します。

具体的にはウェルスナビとかtheo、その他同様のサービスを指すとご理解ください。

事前要約:ロボアドバイザーのデメリットを端的に説明すると

かなり長尺の記事となっているので、最初に要点をまとめさせていただきます。

より詳細な説明が必要な方は要約をスキップしてこのまま読み進めてください。

ロボアドバイザーによる資産運用は提案内容に「なぜ」という理由がなく、自分に最適かどうかすら判断することができない。

大した納得もないままに始めてしまうと最初の下落局面で放り出してしまいやすく、長期投資が極めて失敗しやすい。

ロボアドバイザー運用ではつみたてNISAやiDeCoといった税制優遇口座を利用することができず、稼ぐうえでは不利。

最大のデメリットは非常に高いコスト。

リターンを少しでも増やすにはコストを減らすのが定石であり、2019年現在のコスト水準ではロボアドバイザー運用は素人運用よりもリターンが劣る。

同じように一任運用させたいのであれば、低コストのバランスファンドを選ぶ方がいくらか合理的で儲けやすい。

加えて、ロボアドバイザーでは現物移管と現物相続ができない。

発生頻度は低いだろうが、ロボアドバイザー特有の弱点として認識しておくべき。

以上の理由から、2019年現在の状況ではロボアドバイザーは全くおすすめしない。

↑事前要約ここまで

【重要】当記事で取り上げるのは、ロボアドバイザー特有のデメリット

ロボアドバイザーはいくつかの質問によって顧客に最適なポートフォリオ(各商品の配分)を決定し、買い付けからメンテナンスまで一貫した管理をしてくれるサービスです。

ロボが購入するのは投資信託と呼ばれるパック商品です。

※ETFっていうのは投資信託の一種のため、当記事では細かく分類はしません。全部「投資信託」で一括りにします。

ロボアドバイザーを利用するというのは、ロボアドバイザーを通して投資信託を買付/管理しているというだけなのです。

一般的なつみたて投資家(私も含む)はロボアドバイザーを通さず、証券会社の口座で直接投資信託を買い付けています。

実は両者でやってることは変わらないんだ。

当記事で徹底比較するのは

- もしあなたがロボアドバイザーで投資信託の買付/管理を一任したら?

- もしあなたが自分で投資信託の買付/管理をしたら?

この両者です。

両者を比較した結果、ロボアドバイザーを選ぶことには3つのデメリットがあるというのが当記事のテーマです。

こういう限りなく同等な条件で比較しないと、ロボアドバイザーの本質的なデメリットは分からないんだ。

「元本割れの可能性がある」「短期では儲からない」みたいのは投資信託共通のデメリットなので、さもロボアドバイザー特有のデメリットであるかのように伝えるのは不適切ですらあります。

※投資信託自体のデメリットは別記事で解説しています。

では前提がハッキリしたところで、ロボアドバイザー特有のデメリットを一緒に追っていきましょう。

デメリット1:提案されたポートフォリオに「なぜ」がない

ロボアドバイザーのデメリットひとつ目は、提案の根拠が全く説明されないこと。

どういうことなのか、詳しく解説していきましょう。

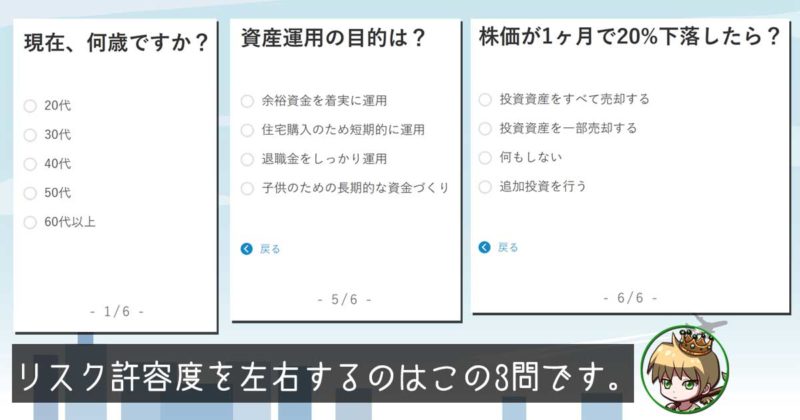

ほうほう、ロボアドバイザーはこういう質問(下図)で私に合ったポートフォリオを提案してくれるのね。

どれどれ・・・

資産運用に関する簡単な質問。これらを基にリスク許容度を算出しています の図(画面はウェルスナビより)

私のリスク許容度は5/5で、ポートフォリオはこれか・・・(下図)

このポートフォリオが粗悪なわけじゃないんだけどね・・・の図(画面はウェルスナビより)

いや、よく分散されたポートフォリオだとは思うけどさ。

・・・なんで?

「なぜ」このポートフォリオになったのか?という疑問に対する回答や説明が一切ありません。

ウェルスナビのCMなんかでも「あなたに合った運用プランをご提案」とアピールしていますが、「なぜこのプランがあなたに合うと思ったのか」という説明がないと、提案内容が本当にあなたに合っているか判断できませんよね?

右も左も分からないうちは「ロボがそう言ってるなら、これでいいんでしょ」とばかりに納得してしまいそうですが、そうやって受け止められるのは最初だけです。

資産運用を長く続けていくと、どこかで必ず暴落局面がやってきます。

分散されたポートフォリオであっても、年間3割ぐらいダウンすることもあるでしょう。

その時初めて「このポートフォリオで本当に良かったのか?このままこのポートフォリオを続けて良いのか?」を疑問視するのです。

(逆に好調時はポートフォリオに疑問を抱くことなんてないでしょう)

人は暴落局面などピンチが訪れると、決まって何かのせいにしたがります。何かのせいにする事で、心の安息を求めるのです。

ではその状況で何のせいにするかというと・・・もちろん、根拠なく提案されたポートフォリオですね。

だまされた!こんなポートフォリオを信じたばっかりに大損だ!

もう解約してやる!投資なんて二度とやるか!

ってね。

悲しいかな、人というのは根拠のないものや理由のないものをどんな苦難に遭っても闇雲に信じ続けるなんて出来やしないのです。

安易に受け入れた人ほど、手のひらは返りやすいです。なぜなら、信じ続ける根拠もないから。

ロボアドバイザーが出回り始めてまだ2年前後。(2018/12時点)

その間、幸いにも暴落局面がなかったから何も表面化していませんが、もしこれから暴落が来たら「信じた俺がバカだった」的な罵詈雑言が溢れかえることでしょう。

そのポートフォリオを受け入れたのは自分自身だということを棚に上げて。

これから市場に幾度となくやってくる大きなアップダウン。

暴落を避ける事はできないでしょうし、暴落局面でも絶対マイナスにならないポートフォリオなんて作れっこないでしょう。

大きな下落が来た時に混乱せず、狼狽せず、逃亡せず、保有を続け長期投資を成し遂げるにはポートフォリオに対する納得が必要です。

もちろん「ポートフォリオ運用とは何か」をしっかり理解しない事には納得も何もありません。

なぜこのポートフォリオにしたのか?

さらっと答えられる程度に納得してください。

その納得こそ、下落局面を乗り越え、10年20年と長期投資を続けていく力になりますから。

知識がなくても「開始」できる、というのがロボアドバイザーの売りだけど、知識がないと市場のアップダウンに耐えられなくなってすぐ放り出してしまうんだ。

結局、最低限の知識はないと肝心の「継続」ができないのさ。

デメリット2:最強の節税口座であるつみたてNISAやiDeCoに対応していない

ロボアドバイザーのデメリットふたつ目は、税制優遇口座を利用できないこと。

どういうことなのか、詳しく解説していきましょう。

当記事では詳細には触れませんが、つみたてNISAとiDeCoが現在最強の節税口座です。

どちらも特定口座よりも優先して利用すべき口座と言っていいでしょう。

※ロボアドバイザーの運用口座は特定口座にあたります。

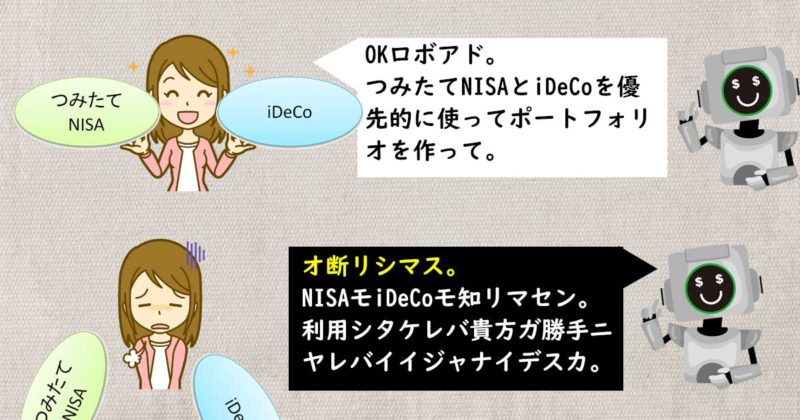

しかし、ロボアドバイザーではつみたてNISAとiDeCoに対応できません。

つみたてNISAとiDeCoはサービス提供者から見れば面倒くさくて儲けが少ないので乗り気じゃないようです の図

一部例外もありますが、まだまだ「対応できていない」と言って差し支えない状況です。

「ポートフォリオなんて自分で作れないから」でロボアドバイザーに任せてしまった方は、つみたてNISAやiDeCoでどんな商品を選ぶのでしょうか。

ポートフォリオとは、特定口座・NISA口座・iDeCo口座全てをひっくるめたものなのです。

特定口座しかなかった頃は楽だったねぇ・・・

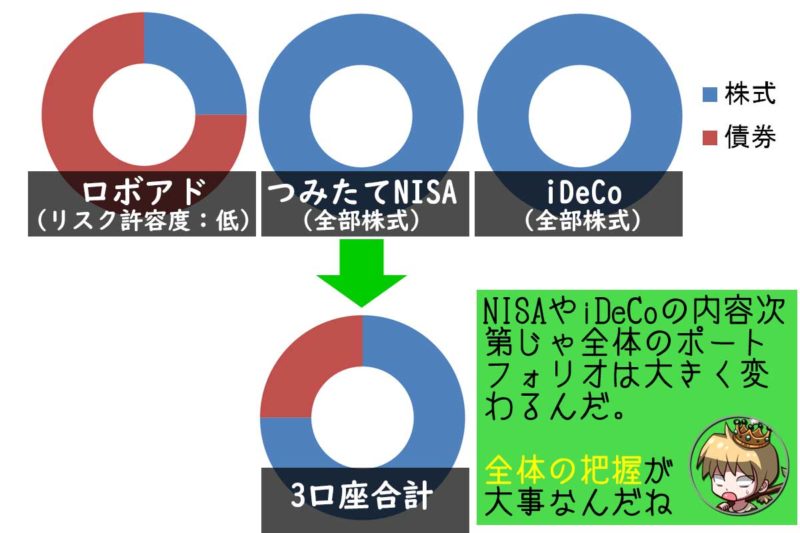

たとえばロボアドバイザーでリスク許容度の低い(株式割合の低い)ポートフォリオを組んだとしましょう。

それとは別に、他のNISA口座・iDeCo口座で株式ファンドだけを積み立てていたらどうなるでしょうか。

特定口座、つみたてNISA、iDeCo、全ての合計でようやくポートフォリオが把握できるのです の図

当然、上図の通り3口座全体の株式割合が(ひいてはリスクが)高くなります。せっかくロボアドバイザーでリスク許容度低めにしてもパァです。

つまり、3口座のうちの特定口座分でしかポートフォリオを作ってくれないロボアドバイザーは正直とても使い勝手の悪いものなのです。

特定口座だけフォローしてNISA口座・iDeCo口座がメチャクチャでは「頭隠して尻隠さず」です。

3口座できちんとポートフォリオ運用するには「3口座トータルで株式がこれぐらい、債券がこれぐらい」と全体を把握する必要があります。

結局、自分でポートフォリオを組めなければ、かえって全体の把握や管理ができなくなってしまうのです。

どれが、どこに、どれぐらいあるか。

ロボアドバイザーに任せたり、その時の気分や流行で金融商品買って放ってあると、そういうことが分からなくなります。

結果、全体でどれぐらいリスクを背負っているか分からない「ゴミ屋敷ポートフォリオ」になってしまいます。

全ては適切なリスク管理のため。

リスクの把握・管理なくして長期投資は成立しないということをどうかご認識ください。

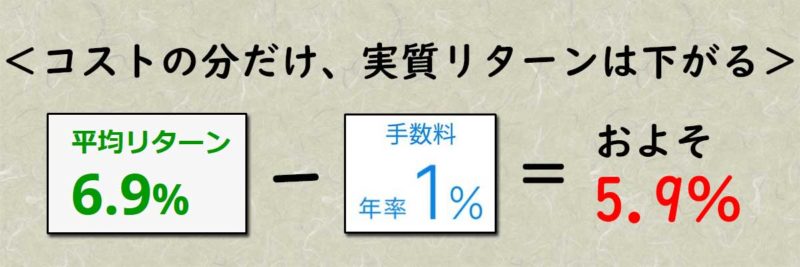

デメリット3:ロボアドバイザーによる資産運用は手数料が高い分だけ、素人運用にすら勝ちにくい

ロボアドバイザーのデメリットみっつ目は、手数料が高いこと。

どういうことなのか、詳しく解説していきましょう。

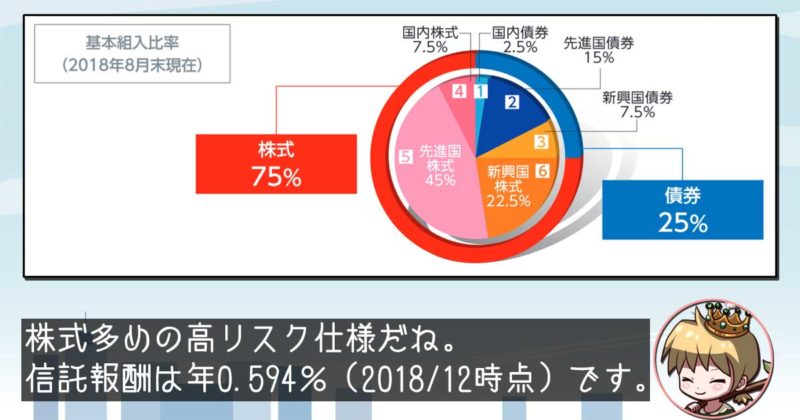

国内株式、国内債券、先進国株式、先進国債券、新興国株式、新興国債券・・・etc。

様々なアセットクラスを組み合わせたポートフォリオ運用というのは、プロも素人もロボもそれほど成績が変わりません。

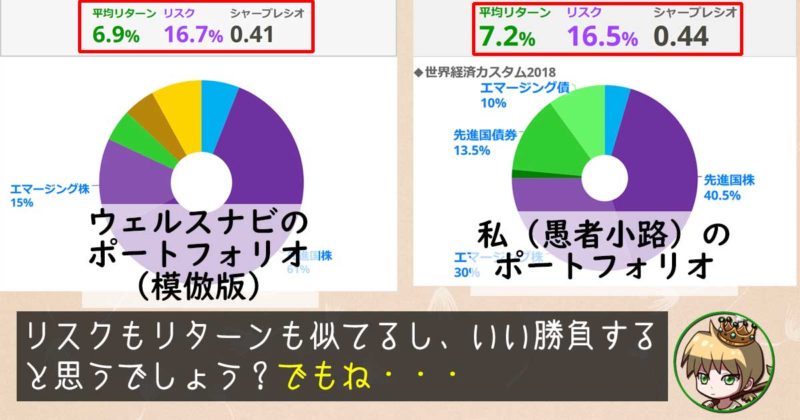

以前、ウェルスナビのリスク許容度1~5のリターン、リスク、シャープレシオを概算してみたことがあります。

(その時の記事は下記参照)

比較として

ウェルスナビのリスク許容度5 VS 私のポートフォリオ

を並べてみましょう。

ウェルスナビのリスク許容度5 VS 私のポートフォリオ。どちらが良い成績残すかな? の図(リスクとリターンはmyINDEXで作成)

| 解説 | |

|---|---|

| リターンとは | 年間のリターンの平均値 |

| リスクとは | リターンのブレ幅の大きさ |

| シャープレシオとは | リターン÷リスク(リスク効率の良さを表す) ※数値が高いほど良い |

株式の割合、リターン、リスク、シャープレシオ、いずれも大して変わらないでしょう?

(ウェルスナビの方はアセットクラスを置き換えた模倣版であることをご了承ください)

ズバ抜けて優れたポートフォリオ作ってくれるワケじゃないんだねぇ。

※元本・つみたて金額は同じとします。

- ウェルスナビが勝つ。

- ほぼ同じぐらい。引き分け。

- 私が勝つ。

ポートフォリオに微妙な違いがあるので絶対はありませんが、9割方「3.私が勝つ」でしょう。

なぜならウェルスナビには年間1%の運用手数料が発生します。

ウェルスナビの運用手数料 の図(画面はウェルスナビより)

ウェルスナビ運用の実際のリターンは先程お見せした数値の1%下、およそ5.9%となります。

名目リターンからコストを引くと、実質リターンが出てくるぞ の図

もしウェルスナビが私に勝とうとしたら、リスク据え置きでリターンを1%以上増やさなければなりません。

そんな夢のようなポートフォリオはないでしょうし、百歩譲ってあったとしたら、私がその「夢のポートフォリオ」を丸パクリしますので、手数料1%分だけ私は優位に立ち続けます。

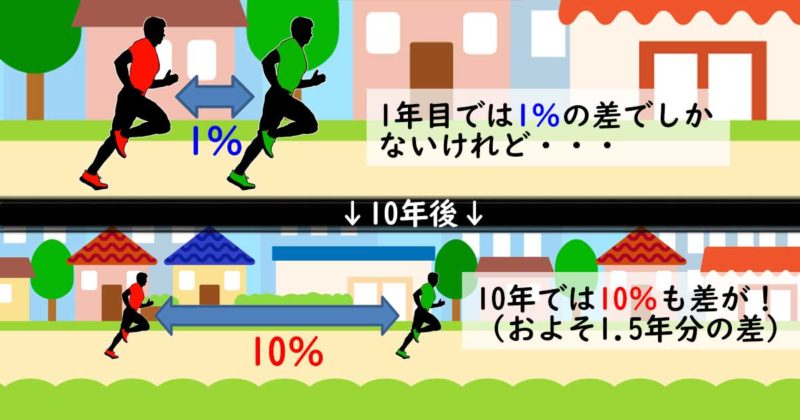

たった1%の手数料でも10年で10%、20年で20%という足かせになるのです の図

最初の1年は誤差程度にしか変わらないでしょう。

それが5年10年と経つうちに目に見えて差がついてきます。

上図のようにランナーで例えると、両者の走る能力に大差なくてもコストという重荷で大きく差が開いたといったところでしょうか。

これは私だからではありません。

あなたがやっても、同じことになります。

だから、私は自分で投資信託を買い付けて自力でポートフォリオ運用をすることを強くおすすめします。

ポートフォリオ管理に手数料がかからない、それだけで圧倒的に有利だからです。

あなたの運用はロボアドバイザーより強い。

「よく分からないから」「面倒くさそうだから」で安易に丸め込まれてしまうのはもったいない。

私はそう思います。

運用を全部お任せして手数料1%ならむしろ安いというのは誤解

そもそも手数料1%の高さがまだピンとこない方もいることでしょう。

そこでロボアドバイザー運用の手数料の高さが一発でご理解いただける例えをご用意しました。

この牛丼、二千円だけど素材はその辺の牛丼屋のものと変わらない、外国産の安い肉と普通の米です。

最新の牛丼ロボットが牛丼屋のレシピを忠実に再現して作っているので、価格の大半はロボ屋の取り分です。

おそらくあなたは納得しないでしょう。

あなたは牛丼の妥当な価格を知っているのですから。

牛丼は「安価で当たりはずれのない味」が求められるのですから。

でも世の中にはこの価格で納得してしまう人がいます。

初めて牛丼に出会った人です。

中身が分からないうえに、牛丼屋さんやその利害関係者が「これだけおいしくて二千円ならむしろ安い!」って煽れば納得してしまうのも仕方のないこと。

話を資産運用に戻しましょう。

ロボアドバイザーで採用しているのはインデックス運用という「低コストで当たりはずれのない投資」なのです。

低コストが魅力なはずなのに1%も手数料を取ってしまうのは、先ほどの二千円牛丼に匹敵するナンセンスと言えます。

ではこれだけ高い手数料なのに納得させられてしまう人は?

そう、初めてインデックス運用に出会う人、言い換えれば「インデックス運用の妥当なコストを知らない人」ですね。

あなたは当記事を通して知ってしまいました。

ロボアドバイザーのコストは例に出した二千円牛丼と同じレベルだということを。

もうあなたに「初心者狩り」は通用しないことでしょう。

初心者だから自分でポートフォリオなんて組めないというのは誤解

もしかして自分でポートフォリオを組んで自分で管理するなんて難しくてできないと思われてる方もいるかもしれません。

それは全くの誤解です。

1%も手数料を払ってお願いするのが馬鹿らしく感じる程度には簡単です。

そもそもポートフォリオ運用が広く普及しているのは、シンプルで誰にでも分かりやすい方法だからです。

「自力でポートフォリオ運用なんてやってる時間ないし」とついつい身構えてしまうかも知れませんが、手間のかかるものではありません。

私の場合、ポートフォリオ運用に割いている時間って、一か月あたり15分程度なんですよ。

(あまりの暇さにブログやってる余裕があるぐらいだ!)

デメリット番外編:ロボアドバイザーは現物移管と現物相続ができないという不都合な事実も知っておこう

他のデメリットと違って確実に発生するものではないので番外編という形で解説しますが、多くのロボアドバイザーでは現物移管と現物相続ができません。

どういうことなのか、詳しく解説していきましょう。

多くのロボアドバイザーで対応していない「移管」とは何か、というところから解説させてください。

一般的に株式や投資信託は現金化することなくそのまま他の証券会社に移すことができます。

この移し替えの仕組みを移管と呼びます。

私の場合で具体例を挙げましょう。

私は現在マネックス証券で投資信託を何商品か持っています。

その投資信託はSBI証券でも取り扱っているため、マネックス⇒SBIへそっくりそのまま「移管」することができるのです。

投資信託のまま移し替えれば含み益の状態でも課税されなくて済みます。

もし今後マネックス証券より魅力的なサービスの証券会社に引っ越したいなと思ったらいつでも「移管」を発動させてしまえばいいわけですよ。

ではウェルスナビやTHEOで同じように現金化しないで他の金融機関に資産を移すことはできるでしょうか?

残念ながら、できません。下記、公式回答です。

ロボアドバイザーで移管ができないというのも至極ごもっともな話です。

ウェルスナビやTHEOといったロボアドバイザー運用ではETFという上場投資信託を用いた運用をしていますが、顧客はETFの現物を保有しているわけではないからです。

運用を他の金融機関に切り替えたい場合は一度現金化して口座に移さなければなりません。

含み益が出てれば、利益に対しおよそ20%(2019年現在)の税金を持っていかれてしまいます。

同様に相続が発生する場合も、一度現金化しないといけません。

ポートフォリオをそっくりそのまま相続できれば良いのですが、サービスの性質上できないのでしょう。

自分で投資信託の形で保有していれば、投資信託のまま他の金融機関に移せるし、投資信託のまま相続することだって可能です。

現物移管/現物相続の機会はそんな滅多にありませんが、いわゆる「ポータビリティーの乏しさ」はロボアドバイザーの明確な弱点と言えます。

結論:デメリットを上回るメリットはないので、賢明な初心者はロボアドバイザーに手を出してはいけない

ここまでで解説したデメリット、ご理解いただけましたか?

ではメリットとデメリットを総合した結果、ロボアドバイザーはアリかナシか名言しておきましょう。

よく語られがちなメリットである「少額から積み立てられる」「リスクを抑えやすい」というのは投資信託のメリットであってロボアドバイザー特有のメリットではありません。

同様に「手間がかからない」「感情に左右されない」というのはバランスファンドでも得られるメリットです。

断言します。ロボアドバイザーでしか得られないメリットはありません。

百歩譲って何かしらのメリットがあったとしても、前述したデメリットを帳消しにできるものではないでしょう。

よってわざわざ高い手数料を払ってまでロボアドバイザーを採用する理由も合理性もないと言って良いでしょう。

難しいことはありませんからご自身でポートフォリオを組んで投資信託を個別購入するか、後述の低コストバランスファンドを購入することをおすすめします。

どうしても出来合いのポートフォリオに惹かれる場合は低コストのバランスファンドにするか、自分で模倣するか

ロボアドバイザーは一見するとあなたに合ったポートフォリオを作ってくれているように見えますが、そんな事はありません。

そこまでオーダーメイド要素の高いものではないのです。

たとえばウェルスナビ。

提案してくれるポートフォリオはリスク許容度に応じた5種類のみ。

(5種類の詳細は下記記事を参照)

たった5種類の「型」からあなたのリスク許容度に最も近いものを提示しているだけのことです。

たとえば服を買いに行ったら店員さんが「お客様ですと・・・Mサイズですね」って言ってくれる程度のものです。

S、M、L、LL、XL。ちょうど5種類だ。

そんなざっくりした区分けなら、自分でもわかりますって。

おまかせ運用ならロボアドバイザーより低コストのバランスファンドがおすすめ

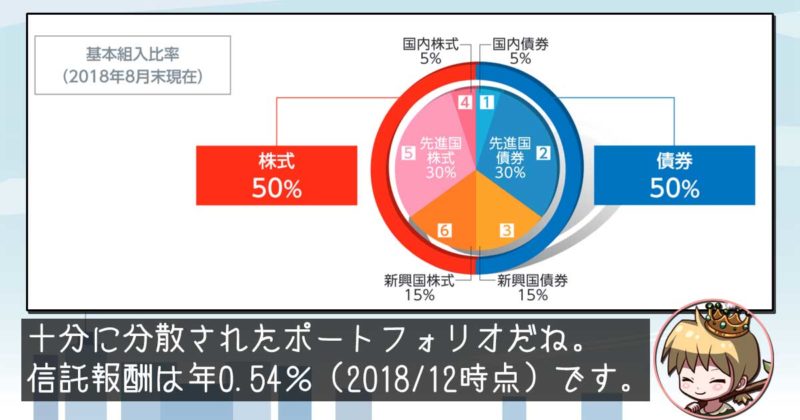

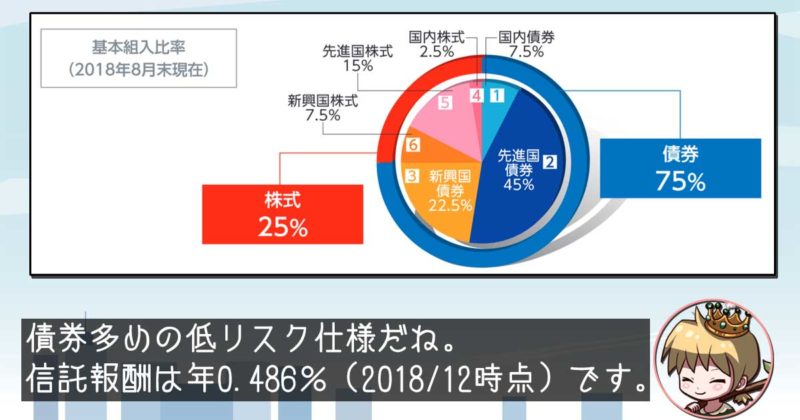

ある程度「型」が決まったポートフォリオを提供しているのは何もロボアドバイザーだけではありません。

バランスファンドと呼ばれるファンドは株式や債券などを組み合わせ、ロボアドバイザーと同じようにポートフォリオとして販売しています。

こちらの例は世界経済インデックスファンド。

世界経済インデックスファンドの構成図(三井住友トラストアセットマネジメントより引用)

日本、先進国、新興国をGDPの割合を基に組み合わせたファンドなのですが、リスク許容度に応じた兄弟ファンドがあります。

世界経済インデックスファンド(債券シフト型)の構成図(三井住友トラストアセットマネジメントより引用)

世界経済インデックスファンド(株式シフト型)の構成図(三井住友トラストアセットマネジメントより引用)

色々探してみると、あなたに合った「型」が見つかるかも知れません。

コスト面で言えば、自分で組み合わせるより若干高くはつきます。

信託報酬ベースで年0.5~0.6%前後はかかりますが、ロボアドバイザーよりは安上がりですね。

加えて、バランスファンドはつみたてNISAやiDeCoの対象商品になっていることもあるため、税制優遇制度を利用できる可能性が高いです。

税制優遇口座が利用できないロボアドバイザーと比べれば圧倒的なアドバンテージですね。

自分で模倣ポートフォリオを作るという選択肢もアリ

さらに!考えを一歩進めることもできます。

ロボアドバイザーの提案した型や既存のバランスファンドの型がジャストフィットした場合、そっくりそのままポートフォリオだけ拝借してしまうのです。

ロボアドバイザーを文字通り「アドバイザー」として使ってしまおうっていうことだね。

提案を受けたからってロボットに任せなければならないなんてルールはないんだよ。

※元からそういうアドバイス専門のロボアドバイザーもいます。

自力でコストの安いファンドを買い集めて同様のポートフォリオを作り上げてしまえば、コストは大幅に削減できます。

実は私も、グッときたバランスファンドのポートフォリオそっくりに自力で構築しています。

バランスファンドに任せていたら年0.6%ほどの信託報酬がかかるところをおよそ年0.16%まで下げることに成功しています。

かかるコストや運用の柔軟性で言えば、自分でポートフォリオを作るのが圧倒的ベストと言えます。

| ポートフォリオ運用のベスト/ベター/??? | |

|---|---|

| ベスト | 自分でポートフォリオを作る |

| ベター | 低コストのバランスファンド |

| 太っ腹な人専用 | 高コストのバランスファンド ロボアドバイザー運用 |

残念ながら、ロボアドバイザー運用は現在のコスト水準ではベターにも及びません。

自分で出来る事は自分でやる。

浮いたコストの分だけ、あなたは勝ちやすく儲けやすくなるということをどうか忘れないでいて下さい。

ロボアドバイザーの世界はまだまだ発展途上。今後に期待しつつ、手は出さない。

私は先ほどロボアド運用がまだ「ベター」にも及ばない水準であると述べました。

| ポートフォリオ運用のベスト/ベター/??? | |

|---|---|

| ベスト | 自分でポートフォリオを作る |

| ベター | 低コストのバランスファンド |

| 太っ腹な人専用 | 高コストのバランスファンド ロボアドバイザー運用 |

現在多くの企業がロボアドバイザー参入で切磋琢磨している状態です。

競争の結果として著しくコストが下がり、低コストのバランスファンドと同じぐらいの水準まで達することができれば、私も評価を「ベター」あたりまで引き上げるでしょう。

(それでも税制優遇口座との相性の良さでバランスファンドが一歩有利ですが)

かつてバランスファンドもその全てが実用レベルに至らない、残念なファンドばかりだった時代があります。

そんな中、一部の運用会社が改善を重ねた結果、一部商品のみようやく「ベター」の域に上がったのです。

ロボアドバイザーも、いつかベターと呼べる水準まで改善されるサービスが出てくることを期待します。

ロボアドバイザーの未来に期待しつつ、今はまだ手を出さないというのが妥当。少なくとも私はそう判断しました。

ネガティブな意見ばっかり挙げたけど、私だってロボアドバイザーの今後には期待はしてるんだ。

さぁ、突破口を見出すのはどこのサービスかな?

最後に 初心者狩りを回避するには

愚者小路家家訓 一緒にご唱和ください の図

「投資なんて難しいですからね。お客様は分からないままでいいんですよぉ。」

「難しいことは私どもが全てやって差し上げますからねぇ。」

「私どもにお任せいただければ、何もしないで儲けられるんですよぉ。」

とばかりに初心者に向け甘い言葉で猛威を振るう、まさに初心者狩りがあちこちで横行しています。

そんな初心者狩りを生業とするサービス提供者/金融機関にも一つ致命的な弱点があります。

それは、物の分からない人しか捕食できない、という事です。

いち早く金融リテラシーを身に着けて、彼らの手の届かないところでのびのび資産運用に取り組んでください。

初心者が最初にやるべきことは「初心者向けと言われる商品に手を伸ばすこと」ではありません。

「手を伸ばしかけた商品の内容をきちんと理解すること」です。

きちんと理解すると、大抵の「初心者向け商品」が実は「情報弱者向け商品」だったと気づき、慌てて手を引っ込められるようになるでしょう。

コストは明確なマイナスリターンです。

コストの高いサービスを無頓着に受け入れてばかりいては「長期投資を成し遂げる」というあなたのゴールはどんどん遠のいていきます。

コストとリスクをあなたの意思でしっかり管理することが、長期投資を成し遂げるための最短ルートです。

安易にロボアドバイザーに判断を委ねて、遠回りすることがないよう祈っています。

【次回予告】さーて、次回の愚者小路さんは

次もウェルスナビきっかけで気付いた話です。

調べれば調べるほど話の種が噴出してもう大変!

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント