今回から投資信託ビギナーの方向けの連載記事を開始しました。

連載を通して「右も左も分からない投資信託初心者が自分で投資信託を選べるようになる」ことをゴールとしてナビゲートさせていただきます。

最初は投資信託(ファンド)のコスト(手数料)について、ご理解いただきましょう。

※今回は400字ではありません。

この記事を読むとできるようになること

1.何千種類とあるファンドの中から、あなたに必要ないファンドを7割ゴミ箱に放り込めるようになる。

2.余計なファンドを切り捨てる事で、あなたのファンド選びがグッと楽になる。

3.もちろん、変なファンドをつかまされる確率が格段に下がる。

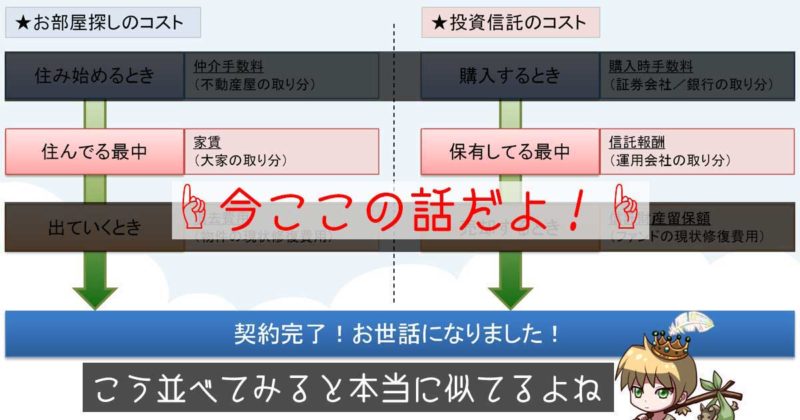

ファンドのコストは「お部屋探し」をイメージするとわかりやすい

こういう教科書的な解説は放り投げちゃえ!

投資信託とは色んな人達が住まうマンションにあなたのお金を住まわせてあげるということ。お部屋探し同様、タダでは住めないんです の図

マンションに人が住む時、どういうコストがかかりますか?

お部屋探しの経験のある方もない方も思い浮かべてみましょう。

実は!投資信託の各コストはお部屋探しでかかるコストとほぼ同じなのです。

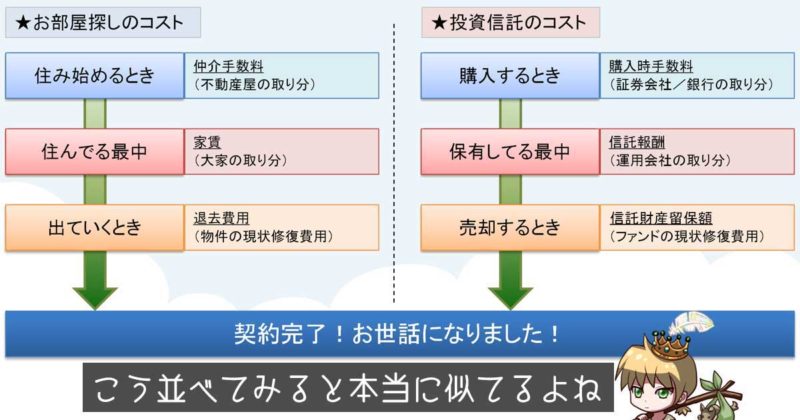

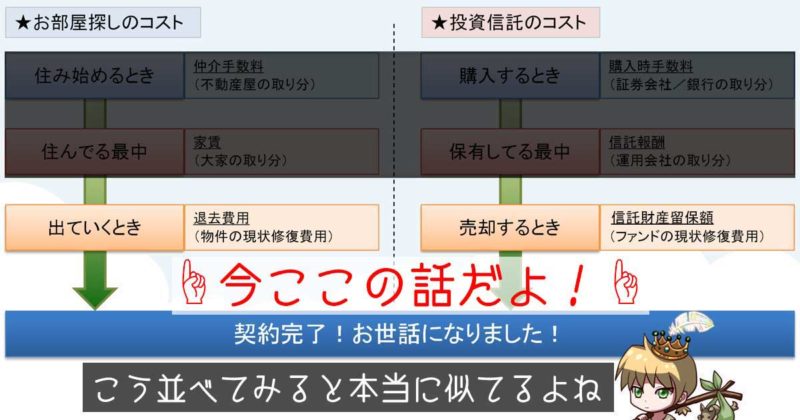

下図のように並べてみると、ほらソックリ。

投資信託のコストとお部屋探しのコストはかなり似ている。これならイメージしやすいね の図

こんなもんなんです。簡単でしょう?

さて、お部屋探しベースで考えてみましょう。

- あなたがお部屋探しをする時、家賃を見ずに「何か良さそう」だけで部屋を選ぶでしょうか?

- 不動産屋が家賃を明かそうとしなかったら、不信を抱かないでしょうか?

- 手取り月収が20万なのに家賃が15万の部屋を平然と選べるでしょうか?

答えは全てNOでしょう。

しかし、ファンド選びでは何も分からない故に全てYESになってしまう人が少なくないのです。

誤解を恐れず申し上げますと、コストが残念なファンドは中身も残念であることが非常に多いです。

おすすめのファンドを「これだ!」と明言するのは難しいですが、おすすめしないファンドは間違いなく「コストの高いもの全般」と明言できることでしょう。

なぜなら、コストが残念なファンドをつかんでしまうとかなり勝ち目が薄くなるし、もし勝てても儲けが薄くなるからです。

コストは確実なマイナスリターンであるというのはファンド運用における大事なセオリーです。

当記事を読み終わる頃には、コストの種類/意味/目安を覚えて「残念じゃないファンド」を自分で選べるチカラが身に着いていることでしょう。

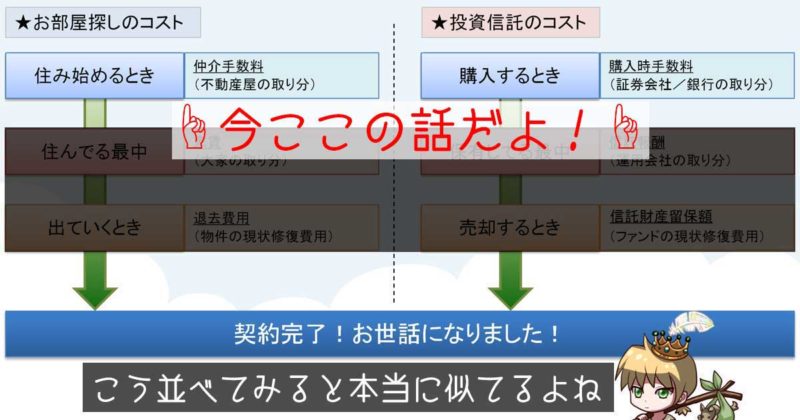

ファンドに購入時手数料を支払う時代は既に終わりつつある

購入時手数料とは?

ファンド購入の際、購入時手数料を取られた分だけ買える量は少なくなってしまいます。

購入時手数料は、お部屋探しで言うとこの仲介手数料みたいなものでしたね。

まずは購入時手数料。お部屋探しで言うところの仲介手数料です の図

購入時手数料はこんなシーンで発生します。

〇〇ファンド、100万円分くださーい!

当店をご利用いただきありがとうございます。

100万円ちょうだいしたので、98万円分購入いたしました。

はぁ?2万どこ消えたん?

客の目の前で着服するたぁ、いい度胸だな!

いいえ、これが購入時手数料です。

実際は、購入時手数料に消費税が乗っかります。

この購入時手数料、購入金額の〇%といった感じで設定されています。

上の例では2%ですね。

また、同じファンドでも購入する場所によって購入時手数料は変わります。

先程の例の〇〇ファンドをネット証券で購入した場合は・・・

〇〇ファンド、100万円分くださーい!

当ネット証券をご利用いただき、ありがとうございます。

100万円ちょうだいしたので、100万円分購入いたしました。

あら、購入時手数料取らないの?

こうじゃなきゃね。

という事も多々あるのです。

なぜなら購入時手数料は販売会社(買い注文を受け付けてくれる××証券や××銀行などのお店)が自由に取る/取らないを決めているから。

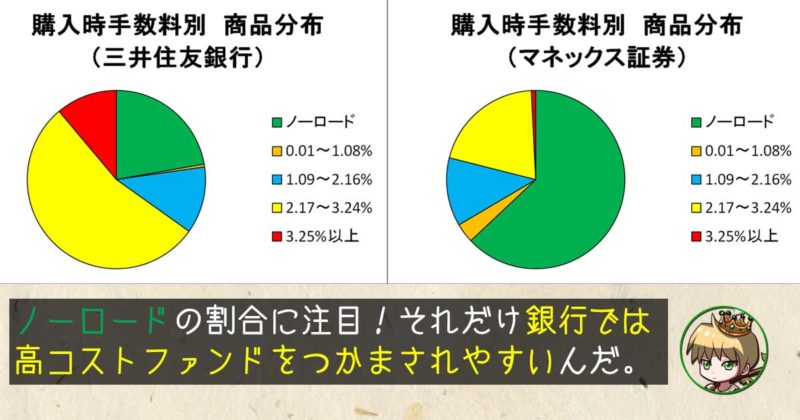

銀行とネット証券で購入時手数料を比較してみよう

銀行など店舗のある金融機関は購入時手数料の高い商品が多いので注意。

購入時手数料は商品や金融機関によって、大きな開きがあります。

三井住友銀行とマネックス証券を例に購入時手数料にどれだけ差があるか比較してみました。

【最安値/最高値】

最安値:ゼロ(ノーロード)

最高値:3.5%(税込で3.75 or 3.8%)

※最安値と最高値は両方同じでした。

【価格分布】

下図の通り、ノーロードファンドの件数に大きく差が出ました。

店舗のないネット証券では大半がノーロードでもビクともしないのでしょう。

一方、銀行では赤や黄色の高コストファンドが全体の65%を占めています。

何も知らずに選ぶと65%の確率で高コストファンドをつかんでしまうということです。

それどころか、「無料相談」と称してセールスの人に巧みに誘導されたらほぼ100%の確率でつかまされるでしょう。

【補足】

店頭のある証券会社も比較に加えようと思いましたが、野村證券も大和証券もコストで検索することができませんでした。

こういうマトモなフィルタリングもさせてくれない証券会社とは距離を置きたいものです。

購入時手数料には大きな開きがあり「どれを選んでも一緒」「微々たる差でしょ」なんて考えていると痛い目にあってしまいます。

次に、購入時手数料の目安はどれぐらいなのか説明します。

購入時手数料の目安は何%ぐらい?

ファンドの購入時手数料はゼロのものを選ぼう。

答えはたいへんシンプル。

というのも、購入時手数料は全て販売会社の取り分となります。

××証券、××銀行の店頭にいるキレイなスーツを着た人たちの人件費に。

××証券、××銀行のキレイに整った店舗の維持費に充てられているわけです。

あなたの支払う購入時手数料は銀行や証券会社の店頭維持費に役立ちます の図

販売会社の店頭にいる人たちにチップを弾んだところで手厚い運用をしてくれるということはありません。

投資信託の運用は彼らがやっているワケではないのですから。

実際の運用をしているのは運用会社という全く別の会社です。

購入時手数料は運用会社にはビタ一文入りません。

さらに、購入時手数料がかかってしまうとそれだけ利益が出にくくなってしまいます。

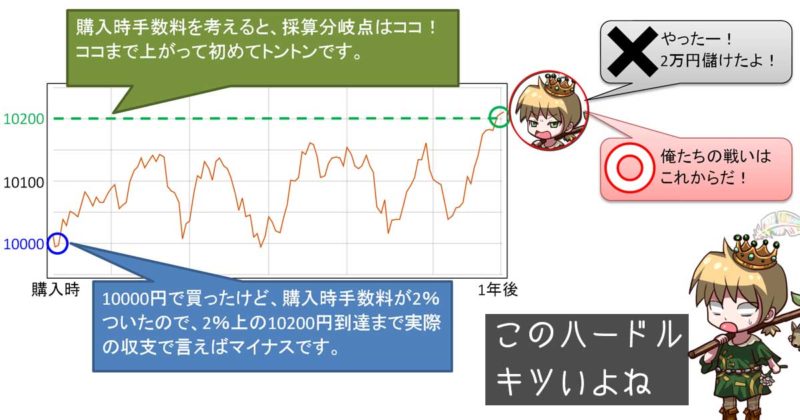

購入時手数料2%の〇〇ファンドを例に挙げます。

基準価額が10000円の時に100万円分注文しても、購入時手数料がかかり約98万円分しか買えません。

のっけからマイナス2%のスタートです。

購入後に〇〇ファンドは2%値上がりして、基準価額が10200円になりました。

儲かったかというとそうでもなく・・・

購入時手数料がつくことで採算分岐点のハードルはこんなにも高くなる の図(チャート画像はマネックス証券より)

図の通り、ここで初めてトントンですよね。(税金は考慮していません)

とんだハンデだ!

少しでも多く儲けようとしたら、購入時手数料なんて払ってる場合じゃないのです。

購入時手数料に関するよくある疑問

購入時手数料のないファンドってそんないっぱいあるの?

ケチって選択肢が狭まるのはイヤだなぁ。

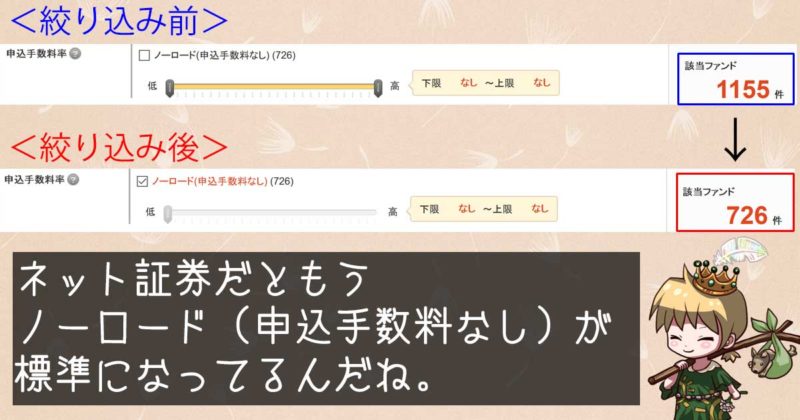

ことネット証券ではむしろ購入時手数料のないファンド(ノーロードファンドと言います)の方が圧倒的に多いです。

私のホームのマネックス証券で例を出すと、商品数は1155件。

ノーロード(申込手数料なし)をチェックすると3割ほど除外でき726件残りました。購入時手数料なしはむしろ過半数です。

ノーロード(購入時手数料なし)で絞って余計なファンドは除外しよう の図(画面はマネックス証券より)

既にネット証券では「ノーロードが標準。購入時手数料かかるなんて時代遅れ」となりつつあるのがよく分かりますね。

皆が購入時手数料払わなかったら販売会社つぶれちゃうんじゃないの?

購入窓口がなくなっちゃったらイヤだなぁ。

この後説明する信託報酬の一部が販売会社のポケットにきちんと入っているので、たとえ購入時手数料をもらわなくても販売会社の利益がゼロになることはありません。

あなたが購入したファンドを何十年と保有していれば、販売会社もそれなりに潤うのです。

購入時手数料のまとめ

購入時手数料はファンドで利益をあげる上では邪魔で不要なハードルです。

また、購入時手数料のかかるファンドは他のコストもかなり高くなっている傾向があります。

なぜって?

購入時手数料に疑問を抱かない人は他のコストにも疑問を抱くことはないのでぼったくり放題だからです。

ファンドのコストは「安かろう、悪かろう」ではなく「高かろう、悪かろう」とご理解ください。

以上、購入時手数料についてご理解いただけましたか?

あなたが物のわからないお金持ちでない限り、購入時手数料を支払うべきではありません。

信託報酬はファンドにおいて一番大きなコスト

信託報酬とは?

信託報酬は日割りで差し引かれる運用手間賃。差し引かれた分だけ、基準価額が下がる。

次は信託報酬。お部屋探しで言うところの家賃です の図

信託報酬とは、言ってみればファンドの家賃です。

お部屋探しにおける家賃同様、最も重たいコストとしてあなたの収入を大きく圧迫しているのです。

信託報酬は年率〇%と書かれていますが、実際は日割りで基準価額から(正確には純資産総額から)天引きされています。

基準価額には信託報酬天引き後のもの。この1年で計1.1%天引きされています の図(チャートはマネックス証券より)

上図のように、基準価額は天引き後のものなので無頓着にファンドを購入した人はその存在すら知らないことがあります。

自分が住んでる部屋の家賃を知らないようなものです。

怖いですね・・・

どうしてもイメージつかない方はもっとストレートに意識してみましょう。

運用会社が日々あなたの託したお金に手を突っ込んで、 一日少しずつ小銭をいただいています。

一日少しずつ小銭をいただいています。

一年間の合計額が、信託報酬です。

先程例に挙げたファンドの信託報酬が年1.1%でなく、年2.1%だったらどうなるでしょうか?

そう、1年間でこの基準価額より1%低くなっているはずですね。

逆にこのファンドの信託報酬が年0.1%だったら?

もちろん、1年間でこの基準価額より1%高くなっているはずですね。

信託報酬がたった1%変わるだけでも10年後には基準価額ベースで10%も変わってきます。

一般的に先進国株式の期待リターンが1年あたり平均6%くらいなので「たった年1%ぐらいで何を大げさな」とは口が裂けても言ってはいけません。

信託報酬は販売会社、運用会社、信託銀行で配分されている

信託報酬は運用会社だけでなく、3社で山分けされています。

少しだけ寄り道。

信託報酬は運用会社だけの取り分ではなく、販売会社や信託銀行にもいくらか配分されています。

購入時手数料ゼロでも販売会社がつぶれたりしないのは、信託報酬が定期的に入ってくるからです。

だから安心して購入時手数料ゼロのファンドを選んでくださいね。

以上、寄り道でした。

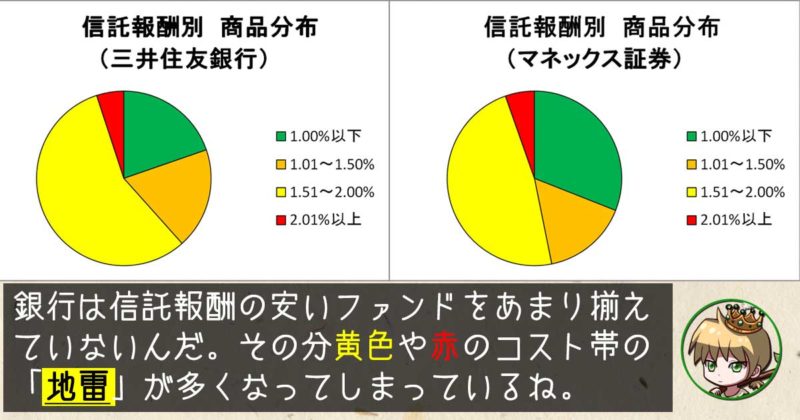

銀行とネット証券で信託報酬を比較してみよう

いわゆる低コストファンドを選ぶなら、だんぜんネット証券。

【最安値/最高値】

| 三井住友銀行 | マネックス証券 | |

|---|---|---|

| 最安値 | 0.1728% | 0.11772% |

| 最高値 | 2.16% | 実質2.6824% |

信託報酬の最安値と最高値で10倍以上の開きがあります。

【価格分布】

下図の通り、信託報酬が安いファンドはネット証券の方が若干多いです。

銀行/ネット証券いずれも高コストファンドの割合が過半数を占めていますが、当記事を読んでいる限りは心配不要です。

次に、信託報酬の目安について説明しますので、そういった高コストファンドもサクッと切り捨てられることでしょう。

信託報酬の目安は何%ぐらい?

アクティブファンドは1.2%以内、インデックスファンドは0.3%以内。債券ファンドはリターンが少ない分、厳しいハードルを設けよう。

信託報酬はファンドの仕事量によって大きく変わります。

当記事では詳細には触れませんが、「アクティブファンド」は調査/分析に手間暇かける分、信託報酬が多くなります。こちらの記事を参考にどうぞ。

ただし、債券ファンドのように期待リターンの少ないものはもっとボーダーラインを下げる必要があります。

期待リターン3%程度の債券ファンドに1%もコストかけたくありませんよね。

それこそ手取り月収20万円の人が家賃15万円の部屋に住むようなものです。

債券ファンドだと上限を0.8%ぐらいに絞れば、ヤバめなファンドはある程度除外できます。

私のホームのマネックス証券で例を出すと、全ファンド数は1155件。

そのうち

・ノーロード(申込手数料なし)

・信託報酬1.2%以下の株式ファンドとバランスファンド

という条件だと295件。全体の7割以上を除外できました。

同じく

・ノーロード(申込手数料なし)

・信託報酬0.8%以下の債券ファンドとバランスファンド

という条件だと153件。全体の8割以上を除外できました。

信託報酬を条件に加えて株式/債券ファンドをそれぞれ探したら相当絞れたね の図(画面はマネックス証券より)

検索結果は信託報酬の安い順に並べ替えて表示させることができます。

信託報酬の安い順から見ていくとファンド探しがはかどるぞ の図(画面はマネックス証券より)

信託報酬の安い順で最初の方に名前が出てくるようなファンドは多くの投信ブロガーさんが話題に挙げています。

興味のある商品名で検索して情報を探っているのも良いでしょう。

ここまで絞って、初めて「マトモな選択ができる状態」と言えます。

信託報酬に関するよくある疑問

信託報酬の高いファンドの方が良い運用してくれるんじゃないの?

いっぱい儲けさせてくれるんなら少しくらい信託報酬高くても良いでしょ?

信託報酬の高さと運用成績の良さに関連性はありません。

いっぱい調査/分析して、いっぱい手間とコストをかけた結果、低コストファンドに勝てないことの方が多いです。

(アクティブファンド vs インデックスファンドの話は別の機会に致します)

何より、信託報酬の高さは運用のグレードの高さのあらわれではありません。

誤解を恐れず断言します。信託報酬が異常に高いファンドは

- 余計な仕事をしているか(やたら分配金出したり、わざわざ複雑な仕組みのファンドにしたり)

- 人や会社がたくさんぶら下がってコストをチューチュー吸っているか

のどちらかです。

リターンを挙げるためのコストでないのだから、我々の儲けにつながらなくて当然です。

運用会社の儲けにはつながってるかもねぇ・・・

株式と債券を両方合わせ持ったファンドがあるんだけど、信託報酬的にはおトクなの?

残念ながらおトクではありません。

こういうファンドを「バランスファンド」と呼びますが、株式ファンドと債券ファンドを個別に購入した方が信託報酬は安く済みます。

電気とガスはまとめるとおトクになるのに

株式ファンドと債券ファンドはまとめるとかえって高くつく。

ファンドの世界に渦巻く、独特な常識の一つです。

ただし、今は信託報酬が安いバランスファンドも少なからず存在しています。

あなたが管理する手間も大幅に省けるので、コストと中身がマトモだと思えるファンドであれば、決して絶対的悪手ではないでしょう。

信託報酬のまとめ

信託報酬の高いファンドが、自身の高コストを物ともせず、低コストファンドを上回るリターンを弾き出す・・・

なんて芸当を今後何年も続けていける神業ファンドはまずないと思ってください。

(もしあっても、あなたが事前にそのファンドを見つけることは不可能です)

それだけ、かけたコスト以上のリターンを出すというのは難しいものなのです。

信託報酬もまた「高かろう悪かろう」のファンドがはびこっていますが、適切にフィルタリングすることでその多くは除外できます。

以上、信託報酬についてご理解いただけましたか?

信託報酬は長期に渡り払い続ける最重量かつ最重要のコストです。

時々値下げされることもあるので目を光らせておいてください。

信託財産留保額は保有者に還元されるコスト

信託財産留保額とは?

信託財産留保額はファンド解約時、他の保有者に迷惑かけないよう解約コストを自己負担するシステム。

最後は信託財産留保額。お部屋探しで言うところの退去費用です の図

信託財産留保額とは、言ってみればファンドの退去費用です。

あなたがファンドを解約(売却)する際、運用会社はあなたのために現金を用意しなくてはなりません。

その現金を用意するのにも取引手数料など内部コストが微量ではありますが発生してしまいます。

内部コストを純資産総額(ひいては基準価額)から引いてしまっては他の保有者からクレームが来るかも知れません。

ちょっと!

その人の解約費用を何で私らが持ってやらなきゃなんないの?

運用に関係ないコストじゃないか!

信託財産留保額は売却時の基準価額の〇%として徴収されます。

徴収した分は純資産総額に計上され、そこから解約費用をまかなうわけです。

このやり方ならクレームも来ませんね。

つまり、あなたがファンドを解約した時得られるお金は

となります。

信託財産留保額のないファンドと税金がかからない口座(つみたてNISAとか)なら基準価額がそっくりそのままリターンとなります。

信託財産留保額の目安は何%ぐらい?

信託財産留保額のないファンドが多くなっているけど一長一短あるので注意。

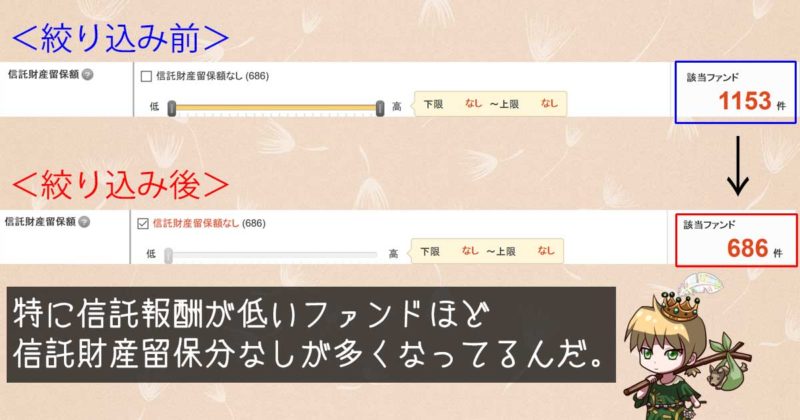

私のホームのマネックス証券で検索してみると、信託財産留保額のないファンドは1155件中、686件。

半分以上が信託財産留保額を課していません。

ネット証券では半数以上が信託財産留保額なしになっている の図(画面はマネックス証券より)

ただし、信託財産留保額がないというのは他人の解約コストも知らない間にあなたがひっかぶっている可能性があるという事です。

逆に、信託財産留保額があるというのは・・・そう、他人の解約コストをひっかぶらなくて済むという事ですね。

一長一短ありますので、明確な基準はないとご理解ください。

信託財産留保額に関するよくある疑問

信託財産留保額がないファンドが増えてきているのはどうして?

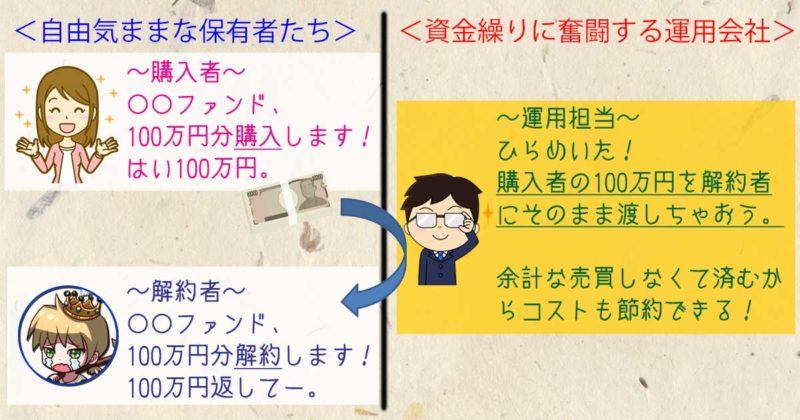

順調に資金が集まっているファンドであれば、解約分の現金を用意するのにコストがほとんどかからないからです。

購入分と解約分を相殺すれば余計なコストをかけずに解約分の現金が作れる の図

図のように同日であれば購入/解約の相殺ができるので信託財産留保額がゼロでも問題ないのですね。

もちろん、相殺するには 日々の購入額>日々の解約額 でなければなりません。

何かの拍子にそのファンドに解約ラッシュが訪れたら、現金の用意にコストがかかり始めてしまい、ファンドの基準価額下落に拍車がかかる可能性もあります。

信託財産留保分のないファンドを選ぶ時は安定して資金が流入しているかを確認するようにしましょう。

信託財産留保額のまとめ

信託財産留保額は販売会社・運用会社・信託銀行など金融機関の利益とならない、残された保有者のためのコストです。

「立つ鳥跡を濁さず」か「跡は濁ってもお互い様」かは意見の分かれるところです。

以上、信託財産留保額についてご理解いただけましたか?

ただ、実際に信託財産留保額がファンド選択を大きく左右するっていう事はほぼないと思いますので、「こういう性質のコストなんだな」ぐらいの解釈で問題ありません。

最後に

愚者小路家家訓、一緒にご唱和ください の図

投資信託は長期投資のツールです。

長期投資の道のりは思った以上に長く遠いものです。

だからこそ、コストという重荷を少しでも軽くして、あなたの投信ライフを足取り軽やかなものにできるよう祈っています。

【次回予告】さーて、次回の愚者小路さんは

愚者小路です。

投信ブログを見ていると、どうも節約に関する記事を書かれている方が多いように思えました。

つみたて投資家が節約に興味を持つ理由はよく分かるので少し語ってみましょう。

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント