【連載】投資の悩みが8割消える!国際分散ポートフォリオ作成入門 第1回です。

自分でポートフォリオを組むのが難しいと思っている初心者の方向けに、「ポートフォリオはどういうステップで作っていくか」を連載記事としてまとめて参ります。

あくまで唯一解、絶対解ではありませんが、私はこのステップで現在のポートフォリオを作りました。

連載内でご紹介する「模倣とカスタム」が皆様にとっても有用な手段となってくれることを祈りつつ、第1回の開始です。

はじめに:そもそもどうしてポートフォリオ運用をする必要があるの?

世の中には実に多くの投資対象(アセットクラス)があります。

いくつか例を挙げてみましょう。

- 国内株式、国内債券、国内REIT

- 先進国株式、先進国債券、先進国REIT

- 新興国株式、新興国債券

- ハイイールド債券

- コモディティ(原油)、コモディティ(金)

【問題】さて、上記の中で来年爆上げするアセットクラスはどれでしょうか?

直感で予想することはたやすいでしょう。世界情勢を後ろ盾にもっともらしいシナリオを論じて予想を立てるのも意外とたやすいでしょう。

でも、当てられるかどうかは別問題だし、それを信じて大金を投資できるかというともっと別問題でしょう。

モーニングスターには先ほど挙げたアセットクラスの年次リターンがまとめられています。

※下記リンクを少しスクロールさせると「資産クラス別リターン」があります。

各アセットクラスのリターンは毎年バラバラ、規則性も見られないというのが悲しいながらも現実なのです。

もっとシンプルに言い表せば「いつ、どこの、何が上がるかは予想不能」ということであり、これはインデックスファンドによるポートフォリオ運用をしている方の大半が抱いている大きな前提と言えます。

「いつ、どこの、何が上がるか」が分からないとすれば、分からないなりの投資方法を取らなくてはなりません。

- 「いつ」が分からないから、常に市場に居続けよう

⇒長期投資 - 「どこの」が分からないから、国内・先進国・新興国問わず手広く投資しよう

⇒国際分散投資 - 「何が」が分からないから市場全体に手広く投資しよう

⇒市場平均そのものにリターンが連動するインデックス投資

総合するとインデックスファンドを用いた国際分散投資を長期に続けるということです。

この状態こそ、ポートフォリオ運用に他ならないわけですね。

「なぜポートフォリオ運用なんてするのか?いちばん儲かりそうな投資対象に全額つぎ込めば良いのでは?」に対する答えはご理解いただけたと思います。

答えは「いつ、どこの、何が上がるか分からないから」ですね。

いつ、どこの、何が上がるか分からないからこそ、リスクをきちんと抑えて長期で運用を続けていける体制を作らなくてはなりません。

ポートフォリオ運用には、値動きの異なるアセットクラスを併せ持つことで全体のリスクを減少させる効果があります。

〇〇ショックと呼ばれるような大暴落では値下がりは免れませんが、特定アセットクラスに一点張りしているよりは被害が軽減できる可能性が高いでしょう。

七転び八起きの精神でいたいけど、リスク管理が甘いと七転び前に破綻を余儀なくされる可能性もあります。

とは言え、「いつ、どこの、何が上がるか分からない」なんて夢のない話、なかなか受け入れがたい方も一定数いらっしゃるでしょう。

特に知識や経験の浅いうちは、一生懸命勉強すれば「いつ、どこの、何が」も予想できるんじゃないの?なんて疑問が生まれても不思議ではありません。

実は色んなことを勉強・実践して成功や失敗を積み重ねた結果、思考や価値観が一周して「いつ、どこの、何が上がるか分からない」という境地(?)にたどり着くことも少なくありません。

事実、私もそのクチだし!

どうしても受け入れがたいと思ったら、ポートフォリオ運用ではなく他の投資方法にもチャレンジしてみてください。

市場の荒波にもまれ、多くの価値観を取捨選択した結果、いつかポートフォリオ運用に帰ってきてくれることをこのサイトで待っています。

初心者だからポートフォリオなんて自力で組めない!と言う前に

ポートフォリオ運用は資産を手広く分散させることでリスクを比較的簡単に制御できるようになります。

しかし初心者の方にとってはどのアセットクラスをどれだけ配分するのが正しいか悩ましく感じることも多いでしょう。

悩んだ結果、「バランスファンドでいいや」「ロボアドバイザーでいいや」という思考停止に陥るというのも一種の「初心者あるある」です。

「バランスファンドでいいや」はまだしも、「ロボアドバイザーでいいや」については全力で待ったをかけたいです。

お時間あれば下記の記事もどうぞ。

ポートフォリオを漠然と考えて決めるのは初心者でなくても相当難しいと言えます。

だからこの連載を通してお伝えしたいのは、きちんと思考のステップを踏んで自分なりのポートフォリオを作っていくこと。

愚者小路流とまで言ってしまうのは調子に乗りすぎかも知れませんが、国際分散投資ポートフォリオの作り方を1から10まで解説していきますので連載完結までお付き合いいただければ幸いです。

投資信託初心者であってもポートフォリオを自分で考えた方が良い2つの理由

自分なりのポートフォリオを作った方が良い理由は2点。

一つずつ解説していきましょう。

自分で強く納得したポートフォリオの方が長期投資を続けやすいから

長期で資産形成を成し遂げるには「納得」が最重要!

私はそう断言します。

長く投資をしていると、この先バブルも暴落も経験することになるでしょう。

長期投資の「バイ&ホールド」ではバブルに浮かれず、暴落に悲観せず持ち続ける芯の強さが求められます。(逆に言えば、それ以外は何一つ求められません)

特に暴落については常に意識が必要で、自身のポートフォリオをきちんと理解/納得していないと大抵逃げ出したくなってしまうものなのです。

ポートフォリオの持つリスクがどれぐらいか理解していないと、どれだけ下がりうるか把握できません。

どれだけ下がりうるか把握できないというのは相当な不安です。

得体の知れない不安に苛まれると大半の人は逃避行動を取るもので、含み益なら「とりあえず利益確定しておこう」、含み損なら「これ以上損失拡大しないうち損切りしておこう」といったもっともらしい理屈で市場から逃げてしまうでしょう。

「利益確定」や「損切り」というのはトレード用語であり、長期投資に持ち込むのは賢明ではありません。

長期投資家が「利益確定」「損切り」をあまり意識しすぎていると、たちまちトレード村の住人になってしまうでしょう。

暴落時のポートフォリオがそもそも誰かの受け売りだったりロボアドバイザーの提案を鵜呑みにしていた場合、暴落による値下がりを他人(他ロボ?)のせいにして被害者顔で全売却してしまう可能性が高いです。

自分のせいとして真摯に受け止めるより、他人のせいにしていた方が心理的にラクだからね・・・

簡単にまとめると、ポートフォリオに納得できていない人ほど値下がり耐性が低く、長期投資を成し遂げられない可能性が高くなるということです。

これから何度もやってくるであろう値下がり局面に耐えるのは他でもない「納得」のチカラだということ、どうかご理解ください。

加えて、人間というのは何かを決めるのが面倒だと思う反面、何かを自分で選び取りたい、自分で工夫したいという相反する心理が共存しています。

自分で作ったポートフォリオは心理的な納得だけでなく愛着も芽生え、そう簡単に気まぐれ解約しない粘り強さにつながることでしょう。

自分でポートフォリオを作った方がコストを安く抑えられるから

一般的に、バランスファンドやロボアドバイザーなどの出来合いのセット物はコストが高くつく傾向があります。

各アセットクラスをまとめる手間と、まとめた人の取り分が乗っかるからです。

自分でアセットクラスごとの配分を決め、自分で低コストなファンドを買い付けていけばその分コストが安く済みます。

コストが安く済んだ分だけ、運用における手取りリターンは増えます。

つまりコストを抑えるというのはリターン向上のために出来る数少ない方法の一つということです。

もし投資信託のコスト体系がよく分からない場合は下記の記事も併せてご覧いただけると嬉しいです。

バランスファンドではなく自分でポートフォリオを組むと、どれぐらいコストが浮くでしょうか。

商品にもよりますが信託報酬(投資信託のランニングコスト)が1/2~1/3くらいに収まります。

パーセンテージで言うと年0.3~0.4%浮く程度です。

(ロボアドバイザーとの比較で言えばもっと大きいです。2019年時点のロボアドバイザーのコストは「天下無双の大論外」レベルですので)

「たったそれだけ?」と思えてしまうような僅かな差であることは確かですが、10年20年と続けていくとそれなりの差になってきますのであながち無意味でもありません。

とは言えバランスファンドを選ぶというのも決して愚策ではない

一方、出来合いのセットとしてバランスファンド一本で資産形成を続けていくという選択も、そこまでナンセンスなものではありません。

納得できるコスト・資産配分・投資方法であれば選択肢の一つとして十分にアリだと思いますし、後々リバランス(ズレた資産配分を元に戻すこと。人によっては面倒に感じるかも)の手間を回避できることを考えれば、一定の合理性はあると言っていいでしょう。

「色々考えたけど、結局バランスファンドが私にとってのベストだったよ」というバランスファンド派の方は当連載のターゲットからは若干外れてしまいますが、下記にバランスファンド関連記事をご紹介させていただきますので引き続き別記事でお付き合いくださいませ。

バランスファンドはポートフォリオ作りの第一歩のテンプレとして有用

ポートフォリオをゼロから考えようとするとなかなか思考が前に進んでいかないものです。

しかしそれは初心者だからでも知識がないからでもなく、単に取っ掛かりがないからなのでご安心ください。

取っ掛かりのテンプレさえあれば全くの初心者でも意外とテンポ良くポートフォリオ作成作業を進めていけるものです。

wordやexcelのドキュメント作成もテンプレがあるとはかどるのと似ているね。

ポートフォリオ作りのテンプレとなるのが、他でもないバランスファンドなのです。

日本国内では多くのバランスファンドが作られています。

- リスクの高いもの、リスクの低いもの

- 手広く分散されたもの、分散度合いが不十分なもの

- 配分割合に明確な理由があるもの、客観的にはその理由が分からないもの

そんな中からお手本に適したファンドを探します。

当連載では下記の条件を満たすファンドを「お手本に適したファンド」と定義します。

- 日本・先進国・新興国を全て網羅していること

- 最低でも株式と債券を組み合わせていること

- アセットクラスの一つ一つがインデックス(市場平均)に連動していること

当連載では「世界経済インデックスファンド」をモデルケースとします

ここで色々なバランスファンドを紹介していると膨大なボリュームとなってしまうので、当連載では「世界経済インデックスファンド」をベースとしてポートフォリオを作成していきます。

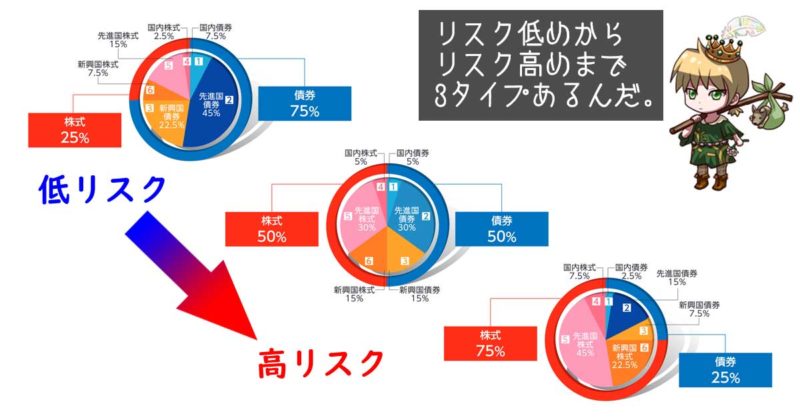

前述の「お手本に適したファンド」の条件を満たしているのはもちろんのこと、世界経済インデックスファンドには2つの重要な特徴があります。

- 日本・先進国・新興国の比率はそれぞれのGDP比率を基に決められている

- 株式:債券の割合の異なる3種類の兄弟ファンド(下図)から構成されている

この2つの特徴は自分らしいポートフォリオ作りにおいても重要なファクターです。

詳しくは追って解説しますので最初は「ふーん、これがモデルなのね」ぐらいの解釈で結構です。

パッと見た時点で何かしっくり来ないと思った方も今はとりあえずお付き合いください。

あくまでテンプレなので、ここからいくらでも自分らしくカスタムしていけますから。

世界経済インデックスファンドについては別記事でも紹介しています。詳細は下記をご覧ください。

続きは次回

全体としてある程度のボリュームにならざるを得ないため、全6回という構成で話を続けさせてください。

概要はこんな感じを想定しています。

- ステップ1お手本になるファンドを選択する(今ココ)

- ステップ2

- ステップ3

- ステップ4

- ステップ5

- ステップ6

※現時点の想定につき、予告なく変更される場合があります。あらかじめご了承ください。

以上、【連載】投資の悩みが8割消える!国際分散ポートフォリオ作成入門 第1回でした。

【次回予告】さーて、次回の愚者小路さんは

愚者小路です。

【連載】投資の悩みが8割消える!国際分散ポートフォリオ作成入門 第二回です。

このまま一気に完結まで続けていく想定です。

次はリスク許容度を考えながら株式の組み入れ比率を決めていきましょう。

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント