バランスファンドは色々なアセットクラスの詰め合わせ

アセットクラスというのは「どこの+何に」といった組み合わせのことです。

実例を出した方が理解しやすいでしょう。

国内株式、先進国債券、ヨーロッパ株式、新興国債券、先進国REITなどなど・・・これら全て「アセットクラス」です。

従来のファンドは1ファンドにつき1アセットクラスなのですが、バランスファンドは複数のアセットクラスを1ファンドに詰め込んでいます。

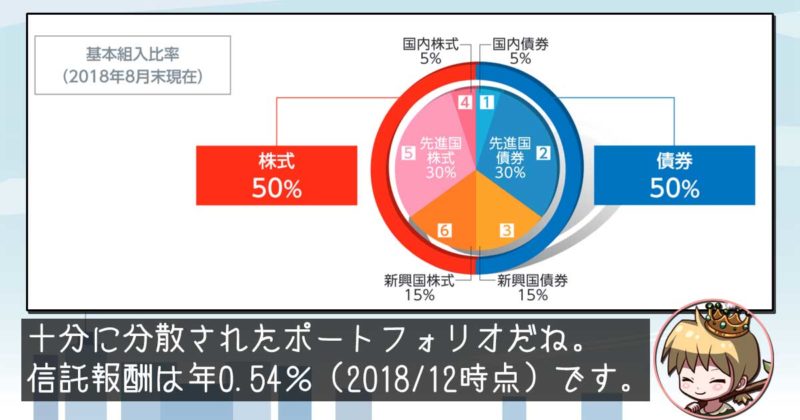

世界経済インデックスファンドの構成図(三井住友アセットマネジメントより引用)

上記の例は「世界経済インデックスファンド」というバランスファンドです。

- 国内株式、先進国株式、新興国株式

- 国内債券、先進国債券、新興国債券

という6つのアセットクラスを詰め込んでいるわけですね。

このファンドさえ持っておけば先進国も新興国も、株式も債券もカバーできます。まさに国際分散投資です。

世界経済の成長をそのまま享受したい方には一つの選択肢として適したファンドでしょう。

投資信託を用いて国際分散投資をしている人はざっくり2種類に分けることができます。

- 自分で各アセットクラスのファンドを集めている人

- バランスファンドにお任せしている人

わたくし愚者小路は前者なのですが、どちらが良いかは一概には言えません。

当記事では国際分散投資にバランスファンドを採用するとどうなるか?という視点でバランスファンドのメリットとデメリットを探ってみます。

国際分散投資にバランスファンドを採用するとどんなメリットがあるか?

常に決まった比率を維持してくれる

バランスファンドは自分でリバランスをする必要がありません。

前述の世界経済インデックスファンドの場合、株式と債券の割合は常に半々です。

同じような比率で自分で各アセットクラスのファンドを集めた場合は年1~2回程度、自分で半々に戻さなければなりません。

(ポートフォリオ内で増えすぎたアセットクラスを売り、減りすぎたアセットクラスを買うアクションをリバランスと呼びます)

リバランスをしないと自分が背負うリスクの大きさが変わって「いつの間にか過大なリスクを背負っていた」なんてなってたら怖いですからね。

バランスファンドをリバランスを意識しなくて良いため、投資に割く労力をほぼゼロにできます。

特に自動でつみたて設定した場合は、ご自身が仕事に精を出している横で完全に自動並走している状態を実現できます。

インデックス投資アドバイザーのカンチュンド氏もご著書の中でバランスファンドとつみたての相性の良さをアピールされています。

余計なことをしてしまうリスクがなくなる

長期投資をしていると、色々と「余計なことをしたくなる」衝動にかられます。

- その時その時の状況で比率を変えてしまったり

- 情報感度が高すぎて事あるごとにファンドをとっかえひっかえしてしまったり

- 「利益確定」「損切り」なんて考え始めたり

投資信託を用いた投資は本来的に退屈なものですから、「余計なこと」をしてアドベンチャー気分を出したいのも分かります。

しかし多くの場合、「余計なこと」に夢中になりすぎて元々の投資プランがメチャクチャになってしまうものです。

粛々と長期投資を目指すつもりが、気が付けば流行りのファンドを追っかけて短期で乗り換えを繰り返していた・・・とかね。

バランスファンドにお任せしておけば、少なくともバランスファンドの中の人はそういう衝動的な「余計なこと」はしません。

よって、バランスファンドというのは自分の感情リスクを隔離させる一つの方法であると言えます。

逆にバランスファンドを採用するとどんなデメリットがあるか?

自分で組み合わせるより信託報酬が高くなりがち

バランスファンドの運用会社もタダでは仕事してくれませんから、運用会社の取り分だけ信託報酬は高くなります。

コストの高さはリターンを蝕むため、若干ではありますがリターンを犠牲にしなくてはなりません。

つまり同じポートフォリオであれば、バランスファンドにお任せする人よりも自分でファンドを組み合わせている人の方が若干リターンが高いです。

ただし最近では低コストのバランスファンドも増えてきているため、このデメリットは徐々にですが薄れていっています。

冷静に判断するためには、バランスファンドを購入する前に「もし自分で同じ比率で個別に買い集めたらどれぐらいの信託報酬になるか」を概算のうえ比較してみるのも良いでしょう。

ちなみに最近流行りのロボアドバイザーも疑似バランスファンド的なものを自動運用してくれますが、多くの場合コストがかかり過ぎて現実的な選択肢とはなり得ません。

現実的なラインまでコストが下がってきたら初めて検討すれば良いと思います。

出来合いのポートフォリオに自分を合わせる必要がある

バランスファンドとは出来合いの「型」にあたるため、100%自身にマッチしたものは見つからないと思ってください。

「これぐらいなら許容範囲だな」といったレベルで納得しないといけません。

だからって面倒がって考えもせず無理やり納得しちゃわないように。

そういうのって後から「微妙に納得できなかった部分」が猛烈に気になってきますから。

複数持つと計算が複雑になる場合がある

特定口座、つみたてNISA、iDeCoといった3種類の口座でバランスファンド運用を行う場合、3口座でファンドを統一できるとは限りません。

多くの場合、iDeCoだけ別のバランスファンドとなる可能性が高いです。

(iDeCoはラインナップが独特なので)

メリットのところで「リバランス不要」と申し上げましたが、バランスファンドを複数持つとリバランスの必要性が生じてくる場合があります。

3口座で全く同じか、似た比率のファンドであればリバランスは必要ありません。

似たもの同士ならどのファンドが膨らもうと誤差程度にしか変わりませんから。

問題は3口座とも比率の大きく異なるファンドを選んでしまった場合。

3口座とも異なるファンドを選ぶとけっこう大変で、リバランスの際にこんな難問に直面してしまうかも知れません。

比率がバラバラのファンドを3つ持ってしまうと組み合わせて好みの比率に直すのが超めんどくさい!の図

上記のような状況になったら、ちょっとした入試問題です。

考えなしに買ってしまう前に、それぞれの口座のラインナップを調べておきましょう(特にiDeCo)。

以上、メリットとデメリットを考えたうえでご自身にとって現実的な選択をしていただければと思います。

コメント