投資信託ビギナーの方向けの連載記事 第21回です。

連載を通して「右も左も分からない投資信託初心者が自分で投資信託を選び、ポートフォリオ運用を続けられるようになる」ことをゴールとしてナビゲートさせていただきます。

今回は投資信託の利益の仕組みについて。

もう既に投資信託を買い始めているにも関わらず「どうやったら儲かるのか」が曖昧な人が案外多いように思えたのでまとめてみました。

お急ぎの場合は目次から必要なトピックだけ拾い読みしてください。

はじめに:投資信託の利益が出る仕組み、本当にご存知ですか?

事の発端はYahoo知恵袋。

投資信託カテゴリの質問を見ていると、利益が出る仕組みについてきちんと理解出来ていないケースがしばしば目につきました。

- 分配金と配当金を混同している

- 分配金だけが運用益だと解釈している

- 分配金をマメにもらえる方が安定運用の良いファンドだと曲解している

(対面金融機関に吹き込まれたのかな)

しかもその状態で「VTIがいいですか、S&P500がいいですか、レバナスがいいですか」とか商品選びのステップに進んでしまっているからなかなかにデンジャーだね。

そんな背景があり、冷静に待ったをかける意味でも記事を作ってみる事にしました。

テンプレ的に頻出する質問なので、こちらもテンプレ的にこのURLを紹介すればwin-winでしょう。

さて、投資信託の運用益はキャピタルゲインとインカムゲイン、この2つの分類しかありません。

しかもぶっちゃけて言うと、投資信託ではキャピタルゲインだけで考えるのがいちばんシンプルでいいのです。

キャピタルゲインとインカムゲインの違い

キャピタルゲインとは

キャピタルゲインとは値上がり益を指します。

投資信託を購入した時の基準価額(要は買値)と解約した時の基準価額(要は売値)を比べて、売値の方が高ければキャピタルゲインが発生したというわけです。

上図でたとえると、基準価額10000円の時にファンドを購入して、基準価額が11000円になるまで保有を続けました。

そこで解約(売却)すると、キャピタルゲインは1000円相当、およそ10%の値上がり益を得られます。

※税金は考慮しないものとします。

逆に基準価額10000円で購入、基準価額9000円に下がった時に解約したら?

そう、10%の値下がり損。キャピタルゲインの反対はキャピタルロスと呼びます。

ここまで理解すると、次はこの疑問にぶつかるかと思います。

基準価額ってどうやったら上がるのか?

まずは投資信託の構造を理解しなければなりません。

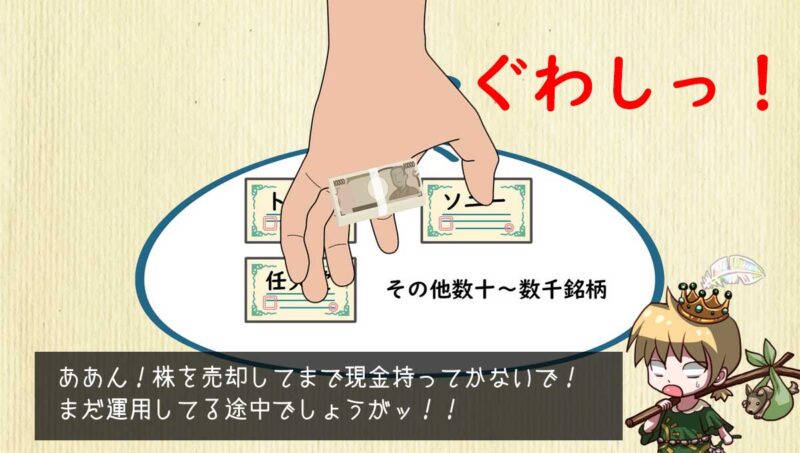

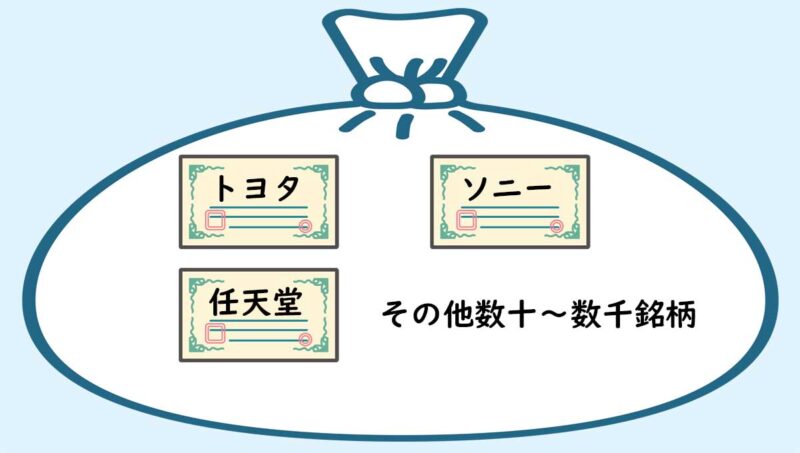

投資信託は個別の株式・債券・不動産などをたくさん集めて1つのパッケージに入れた商品です。

株式ファンドを例にすると、投資信託という袋の中に色んな会社の株式が入っているのです。

国内株式ファンドだとトヨタとか、ソニーとか、任天堂とか・・・少なくて数十銘柄、多いと数千銘柄入っている事も珍しくありません。

中に株式が入っている以上、日々上下に変動しながらも常に時価としての価格(株価)がついています。

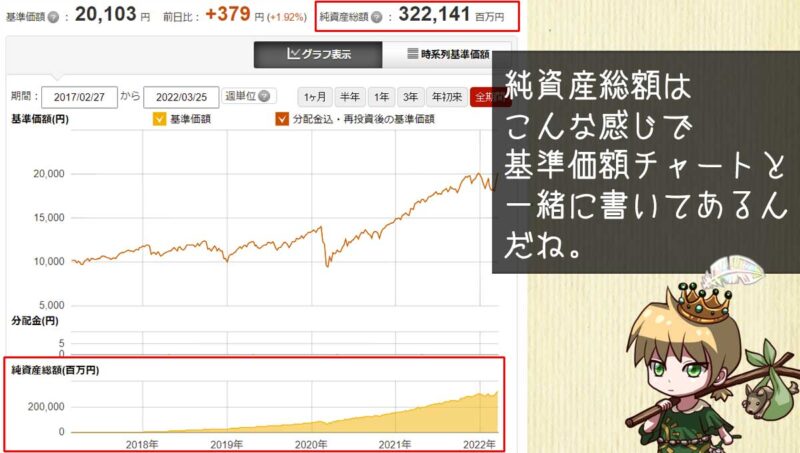

この袋の中にある全株式の時価と、わずかばかりの現金、その他金目のものを全て足し合わせた評価額を純資産総額と呼びます。

純資産総額こそが現時点におけるこのファンドの価値そのもの。

この純資産総額を10000口あたりいくらという形で換算したものが基準価額です。

投資信託の構造が理解できれば基準価額がどうやったら上がるのかは概ね予想ついたのではないでしょうか。

中に入っている株式の価格(株価)が上がれば基準価額が上がっていくのです。

債券ファンドや不動産ファンド(REIT)でも同様です。

インカムゲインとは

インカムゲインとは値上がり益とは別に一時的に発生する収益です。

株式の配当、債券の利子、不動産の家賃収入、身近なところだと銀行預金の利息が該当します。

投資信託におけるインカムゲインは分配金と呼ばれますが、これを純粋なインカムゲインと呼べるかは判断が難しいところです。

詳しくは追って解説しましょう。

投資信託の分配金は定期的に発生する安定した収益としてイメージされやすい傾向があります。

しかし分配金の有無も額面もその時々の状況で決まるうえに、我々保有者のコントロール下にはありません。

今まで毎年1回分配金を出していたファンドなのに今年だけ出ないとか、毎月50円出してた分配金が急に30円に引き下げられたとか。

我々投資信託保有者のコントロール下にないため、どう転んでも恨みっこナシです。

中には全く分配金を出さないファンドもあります。

私はもっぱら分配金出すファンドを敬遠しているので、無分配で固めています。

投資信託のインカムゲインは分配金。配当金ではない

投資信託の分配金を「配当金」と呼んでしまう方、けっこういます。

気持ちは分からないでもないのでその間違いを笑ったりはしません。

が、間違いをそのままにしておくと投資信託選びの「はじめの一歩」を踏み誤る可能性大なのでここいらで認識をアップデートしておきましょう。

まず、両者は全く別物です。

その証拠に分配金が出ないファンドでも配当金は出ます。

※株式ファンドの場合

投資信託という大きな袋の中に個別株がたくさん詰まっている様子をイメージしましょう。

内部で株式を保有しているのですから、大抵の銘柄では配当金が出ます。

配当金をコインで表現します。

別にこの配当金がそっくりそのまま分配金としてあなたの手に渡されはしません。

全く別物ですから。

「配当金は全て分配金に充てなければならない」といったルールもありません。

「配当金が分配されないならこの配当金どうなるの?」とお思いの方もいるのではないでしょうか。

別に分配金に充てなくても、その配当金で新たに株式を買い付けるだけです。

さらなる利益を期待するために。

対して分配金は何かと言いますと、この袋の中に手を突っ込んでいくらかを掴み出し、あなたの手に渡すシステムです。

この流れが分配金なんだ の図

いくらかを掴み出した時点で、その分だけ投資信託袋は小さくなります。

もっと具体的に言えば掴み出した分配金の額だけ基準価額が下がるのです。

中のお金が減ったんですから当然と言えば当然。

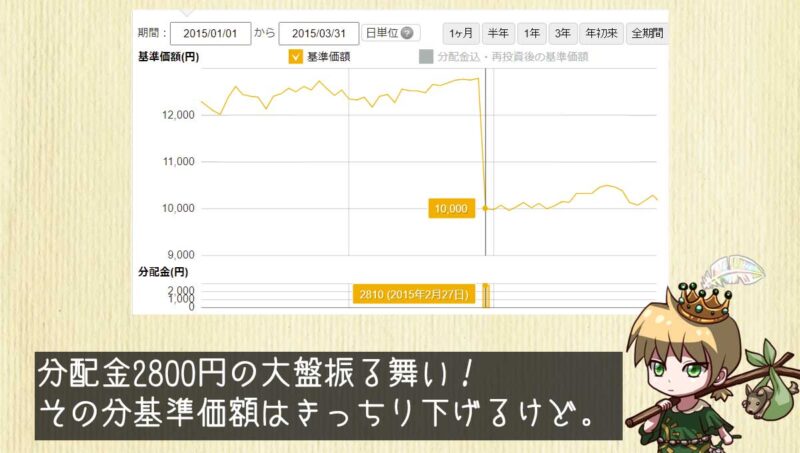

一目瞭然な例を紹介します。

下図のファンドは一度に2800円ものかなり大きい分配金を出しています。

2800円分配金が出ると同時に基準価額が2800円下がっているのがよく分かるでしょう。

分配金を重視する人はこの「分配金出る→基準価額下がる」の因果を認識できていないか、歪んで認識いるかどちらかでしょう。

分配金がどこからともなく発生し、投資信託袋のサイズも縮める事なく受け取れるものだと誤解しているのかも知れません。

投資信託の利益は値上がり益と分配金合わせて評価する

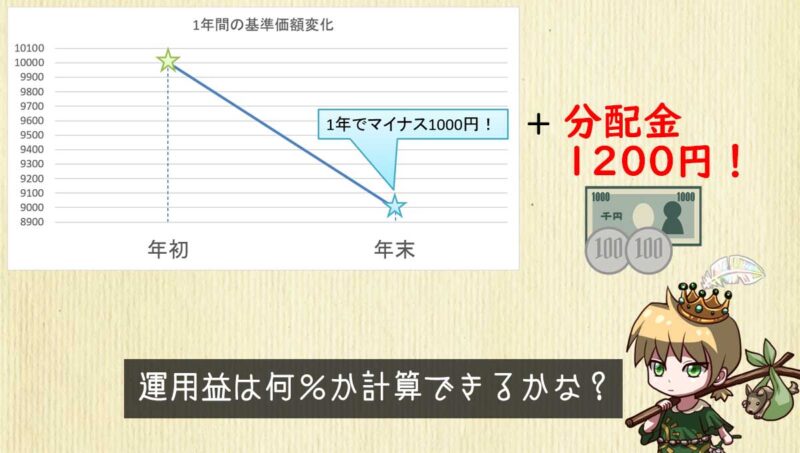

あなたは年初にあるファンドを基準価額10000円で購入しました。

1年間で分配金が1200円分出たものの、年末に基準価額9000円まで下がっていたので解約してしまいました。

さて、あなたの今年の運用益は何%だったでしょうか。

うーん、分配金もらえて幸せなはずが、基準価額下がった不幸せもセットでやってきてしまいましたね。

分配金を出すとその分基準価額が下がるので、こういうパターンも珍しくありません。

それどころか大抵がこういうパターンです。

分配金が+1200円、値上がり益が-1000円なので年間200円相当の運用益。

10000円スタートで運用益200円なので2%が答えです。

一見すると分配金だけで1200円(12%)相当も受け取れるので「12%の利回りとか分配金最高だな!」と誤解してしまう人がきわめて多いのが現状です。

実際は値上がり損益と合算して初めてファンドそのものの運用益が評価できるのです。

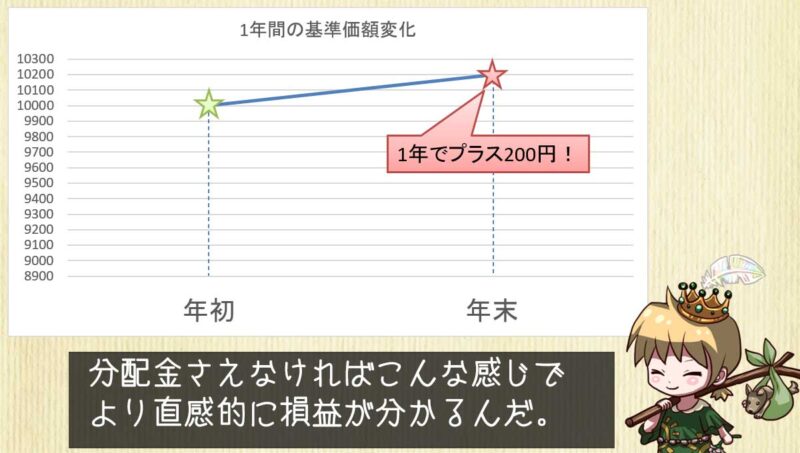

ではこのケース、分配金がなかったらどうなっていたでしょうか?

分配金さえなければ基準価額が下がらないので、年末の基準価額は10200円のはず。

これなら基準価額の高低差だけ見て「+200円か、運用益2%だな」と簡単に計算できるでしょう?

そう、分配金なんてない方が損益をよりストレートに判断しやすいのです。

別に分配金がプラスアルファの儲けでない事は既にネタバレ済ですし。

【よくある誤解】不確実な値上がり益より、確実な分配金の方が大切ですよね?

あらゆる質問系サイトで共通しているのですが、ぶっ飛んだ質問や一人よがりな質問、特定の答えしか受け入れる気のない質問はだいたい「~ですよね?」で終わるんだ。

私はこれを「ですよね締め」と呼んでいるよ。

余談はさておき、ここまでの解説をお読みいただくと既に答えはお分かりかも知れないですね。

分配金は一応インカムゲインに分類されているものの、債券の利子や不動産の家賃収入とは明らかに性質が異なります。

たとえばの話で分配金の流れをおさらいしてみましょう。

私があなたのお財布に直接手を突っ込んで1000円札を抜いたとします。

はい、失礼しますよ。

ゴソゴソ・・・

現金、ゲットだぜ!

ここで豪儀で優しい私はあなたにお小遣いを差し上げます。

はい、お小遣い。この1000円で何かおいしいものでも食べてください。

あなたは私の差し出した1000円に釈然としないものを感じながらも、再び財布に入れました。

結果あなたはいくら儲かりましたか?

そう、お小遣いもらったけど1円も儲かっていません。

抜かれた時に財布から1000円減って、受け取った1000円をまた財布に戻しただけなのだから。

逆にあなたが「お小遣い」を真に受けてこの1000円を財布に戻すことなく食事代に使ってしまったら、財布の中のお金の総量は1000円減ってしまうのです。

今の話の財布があなたの保有する投資信託、私がひったくってあなたに渡した1000円札が分配金に相当します。

またしても大きな袋に株式や債券などがたくさん入っている様子をイメージしてください。

この投資信託袋は放っておけば少しずつムクムク大きくなっていきますが、分配金を出すと確実に小さくしぼんでしまいます。

もう一度言います。投資信託袋は

- 放っておけば少しずつムクムク大きくなる

- 分配金を出すと確実に小さくしぼんでしまう

慌てて投資信託袋に分配金を戻せば投資信託袋が小さくなる事はありません。

袋の中のお金の総量は変わらないからですね。

この投資信託袋に分配金を戻すアクションを分配金再投資と呼びます。

分配金再投資をして初めて投資信託袋の大きさは現状を維持していられます。

※ただし分配金に税金が課されると少し減ります。

投資信託袋に分配金を戻さず受け取ってしまうと、その分配金はもう増えていく事はありません。

価格変動しないただの現金になってしまったので、増えも減りもしないのは当然。

今後も投資信託袋は分配金出した後の少し目減りした資金で運用されるため、以降の運用益は少しずつ減っていきます。

再投資せずに受け取ってしまうアクションを分配金受取と呼びます。

ここで大切な事に気が付いていただきたいです。

分配金再投資は投資信託袋の大きさが変わりません。

つまり無分配と同じだとお気付きでしょうか。(厳密には「ほぼ」同じなのですが)

分配金出すファンドで分配金再投資を行うぐらいなら、最初から分配金を出さないファンドを選べば良いのです。

分配金再投資を選ぶ時点で「分配金は要りません」と宣言しているのとほぼイコールなのですよ。

反対に分配金受取は手元にどんどん現金が増えていき、その分投資信託袋が小さくしぼんでいきます。

その分配金を毎月の生活費に充てたいニーズだってあるじゃないかとお思いかも知れませんが、そのニーズ通りに事が運ぶ可能性は低いでしょう。

運用会社の胸先三寸で額面がコロコロ変わる(大抵の場合はだんだん分配金が引き下げられる)ので分配金で生活を支えるプランは年々厳しくなるはず。

月々決まった額を生活費に充てるのであれば、無分配ファンドを必要な生活費分解約するのが賢明なやり方です。

なぜなら分配金と違って額面を自分でコントロールできるのですから。

結局のところ、投資信託における利益の源泉はキャピタルゲイン(値上がり益)だけです。

投資信託袋の内部で発生する株式の配当金、債券の利子、不動産の家賃などは全部基準価額に計上されるため、投資信託袋の外から見ると全部キャピタルゲインに見えるのです。

分配金はキャピタルゲインの一部または元本部分を刈り取って無理やり発生させ、まるで安定確実な収入かのように見せかけている疑似インカムゲインに過ぎません。

(先ほどの財布から1000円抜くくだりを思い出してください)

よって表題の「値上がり益より、確実な分配金の方が大切?」の答えは圧倒的に値上がり益です。

分配金は大切でないどころか、なくてもちっとも困りません。

もっとストレートに言えば、ない方がラクです。保有者側も運用側も。

【補足】分配金再投資をすれば複利運用になる?⇒それ誤解です

分配金の有無と複利/単利には何の関係もありません。

株式ファンドの場合、株式そのものが複利的な性質を持ちます。

企業は次年度にさらに大きな利益を得るべく本年度の利益を(全てでないまでも)投じていくため、企業価値(株価とほぼイコール)は複利的な上昇が見込めるからです。

よって分配金として外に出そうが出すまいが、投資信託袋の中で株式を運用している時点で既に複利的と言えます。

対して債券や不動産は単利的な性質を持ちます。

ただし投資信託袋の内部で発生した利子や家賃収入で新たに債券や不動産を買い付けるアクションはまさに複利的とも言えます。

結局どちらも投資信託袋に資金を投じたままにしておけば大なり小なり複利効果は期待できるわけです。

むしろ分配金を用意するために配当・利子・家賃を分配金支払用にプールしたり手持ちの株式・債券・不動産を売却して現金調達するなんて事があったらむしろ複利効果が薄れてしまいます。

つまり複利効果に着目するならば

GOOD:分配金を出さないファンド

GOODではないがBADでもない:分配金を出すファンドで再投資

BAD:分配金受取

となるわけです。

さいごに:ぜひ分配金礼賛派の主張も読んでみましょう

私が投資信託を用いた資産形成を始めてもう十数年。

色々知識や経験が蓄積されればされるほど、分配金の存在意義が分からなくなってきました。

そのため分配金にかなり冷たい感じの筆致となってしまいました。

もしご興味があれば分配金を是とする情報発信者を探してその主張を読んでみてください。

なるべく個人がいいですね、金融機関の息がかかってるメディアだとだいぶ偏りがかかってる場合がありますから。

色々なスタンスの主張を通して自分の考えを研ぎ澄ましていくのも投資の勉強の一つなのではないかと思います。

以上、投資信託の利益発生の仕組みでした。

【次回予告】さーて、次回の愚者小路さんは

愚者小路です。

ブログのネタ集めに投信ブログをよく巡回します。

別にパクろうとかそんなじゃなくて、他者の意見に刺激を受けに行く感じです。

数多い記事の中で、その人の「お金観」に触れられる記事はけっこう好きなんです。

なぜなら人様の「お金観」を通して自分の「お金観」を見直したりアップデートするきっかけになるから。

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント