今日の400字はわたくし愚者小路がポートフォリオ運用するにあたり国内/先進国/新興国をGDP比率に基づいて配分している理由について。

私は国内/先進国/新興国の投資比率を決めるにあたり、株式時価総額比率かGDP比率かという二択で後者(GDP比率)を採用しました。

私にとってGDP比率の方が自然かつ合理的に感じた理由を説明します。

お金の流れと経済成長はリンクすると期待しているから

GDPとは生み出した付加価値の総和、当記事ではざっくりお金の流れと解釈する。

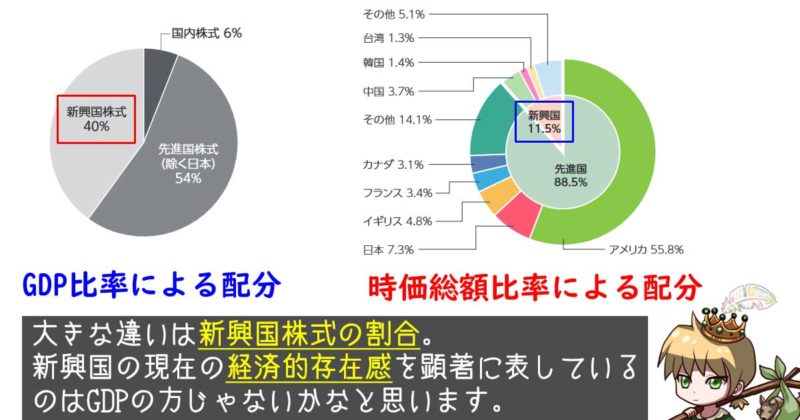

最初にGDP比率と時価総額比率を図示しよう。

新興国の割合に顕著に差が出ていることが分かる。

新興国のGDP比率は4割程度と存在感を増してきている。

それだけ新興国の現場には成長を期待するに足る金の流れが生じていると考える。

結果として新興国企業が潤えば今後の成長と長期的な株価の上昇は十分に期待できる。

株式市場で動くお金より現場で動くお金を重視した、とも言えます。

経済成長がお金の流れを伴って起こるならGDP比率に応じた分散投資にも一定の合理性がある。

これが私の考えの骨子だ。

加えて時価総額比率で新興国の比率が少ないのは企業価値だけの問題でなく、新興国の株式市場インフラが未発達な影響もあるのだろう。

今後新興国の経済成長と株式市場インフラの発達が並行して起きれば、時価総額比率がGDP比率並みに上昇してもおかしくないと私は考える。

【次回予告】さーて、次回の愚者小路さんは

愚者小路です。

ニッセイ世界株式ファンド(GDPバスケット)の目論見書を見ると配分割合のところにこう記載がありました。

「名目GDP(国内総生産)総額の比率に基づき決定します。」

GDP比率をトレースするのか、少しのアレンジを許容しているのか、よく分からないですね・・・

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント