※4周年記念記事としてイレギュラーに差し込みました。

2022/09をもって当ブログは4周年を迎えました。

これもひとえに読者の皆様、もっと具体的に言えば今この記事を読まれているあなた!

あなたに支えられてきたからこそです。

厚く御礼申し上げます。

さてこの4年間、マーケットでは色々な事がありました。

オリンピック程度のタイムスパンでどれだけのニュースが舞い込んできたか、一緒に振り返ってみませんか?

はじめに:長期投資の物語は4年で一章

ブログ自体は継続4年ですが、投資歴自体は十数年の私。

長期投資の時間感覚がすっかり身に付いて、短期の上げ下げを生み出す材料はノイズ(もしくはブログの話のタネ)として放っておけるようになりました。

世間では「億に到達しないと成功とは言えない」「FIREできなきゃ成功ではない」といった論調もあります。

しかし私は自分の人生の脇で長期投資をちょこんと並走させていられる体制を構築し、実際に十数年継続できた時点で投資については「成功」していると自負しています。

別に投資=人生ではないのでこれをもって「人生の成功者だ」とまで自負する気はありません。

(むしろ人生そのもので言えば成功要素は気の毒なぐらい少ない)

あくまで投資だけの話ですよ。

長期投資のセオリーはただ一つ。

短期の変動を放っておく事。

せいぜい中期的な流れを大枠で把握するぐらいです。

私にとって「中期的」とはだいたい4年。

オリンピックのタイムスパンです。

上昇相場も下落相場もだいたい4年もあれば潮目が変わります。

言い換えれば、4年あれば市場の酸いも甘いも概ね知る事ができるわけです。

投資を始めたばかりの人、これから投資を始めようと考えている人はまず4年を目指しましょう。

数十年スパンの長期投資を一つの物語とするなら、オリンピックのタイムスパンである4年が「一章」に相当します。

※愚者小路注:下記引用は2011年の記事。

ところで、次のオリンピックはいつですか?

来年、2012年、ロンドンですよ。

(2008年の北京から【4年後】ですよね)来年、テレビでロンドンオリンピックを見れば、

必ず誰かが次のようなセリフを言います。

「えー、早いね。もう北京から4年も経ったのか・・」その、「早いね。もう北京から4年も経ったのか・・」

出典:カン・チュンドのインデックス投資のゴマはこう開け!「季節と誕生日とオリンピックと同窓会・・・(時間は変容します!)」

という「時間スパン」を投資にも当てはめましょう。

2018年~2022年、その時市場で何が起きたか

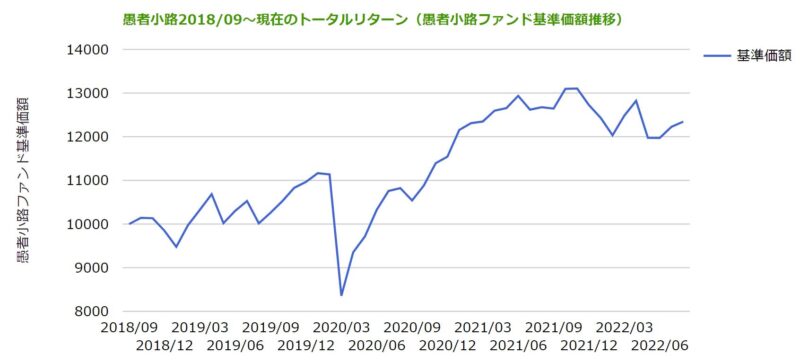

振り返る前に、わたくし愚者小路の運用パフォーマンスを切り出しておきましょう。

細かい解説は置いといて、4年間で23%ぐらいリターンが出ています。

年率だと5.4%ってところでしょうか。

まぁこんなもんでしょう。

【2018年】つみたてNISAスタートとトルコショック

つみたてNISAは投資信託を用いた少額からの長期つみたて投資をサポートするために生まれた制度ですね。

もちろん私も早々につみたてNISA口座を開設し、現在に至るまで続けています。

当時は三菱UFJ銀行でも石原さとみを起用して豪華につみたてNISAのCM打っていたのですが、最近CMで「つみたてNISA」というワード自体聞かなくなりましたね。

金融機関から見てオイシイ制度でもないので仕方ないと言えば仕方ない。

つみたてNISAはファンド解約時に初めて税金分トクする制度なので、保有しっぱなしの愚者小路にはまだ恩恵らしい恩恵はありません。

大きく大きく育った後に「こんなに税金浮いたのか、ありがとう金融庁!」と叫びたいものです。

もう一つ印象に残ったのはトルコショック。

詳しい解説は下記リンク先に任せるとして、2018年の新興国株式は逆風の1年でした。

では新興国株式に投資していた人は蜘蛛の子散らすように遁走したかと言えば、そんな事はありません。

したたかなインデックス投資家は基準価額が下がり続けてもつみたて投資の手を緩めず、むしろ純資産総額は増えていったのです。

長期でのリターンを期待して、短期的には下落してもなお買い続ける。

このマインドを持つ投資家にこそ、つみたてNISAがガッチリ噛み合うのではないでしょうか。

そうそう、国際分散投資の人気商品「eMAXIS Slim 全世界株式(オール・カントリー)」はこの年に生まれました。

一本のファンドで手軽に全世界に国際分散投資できるようになってからまだ4年経ってないのですね。

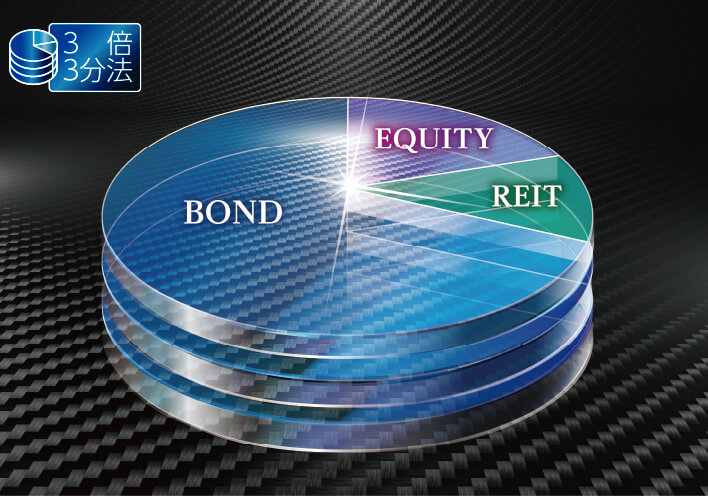

【2019年】「グローバル3倍3分法ファンド」ブーム到来

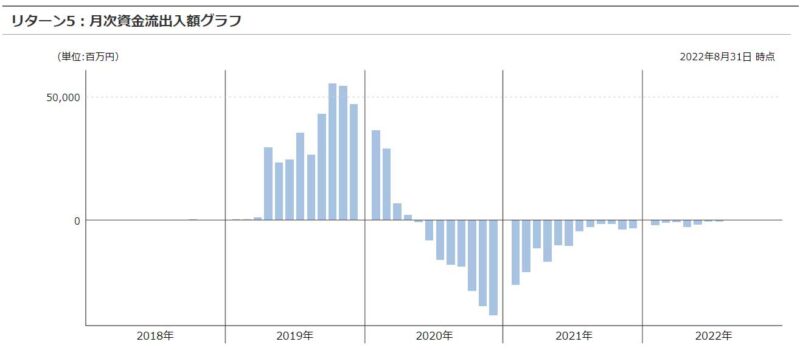

グロ3ことグローバル3倍3分法ファンドは2018年10月に設定され、2019年には大ブームが起きました。

債券/株式/REITを最も効率的なリスクテイクとなるよう配分し、レバレッジで3倍に膨らませたファンドです。

私のざっくり解説では心もとないので詳細は公式サイトに任せます。

グロ3に限らず、特定の人気ファンドが生まれると「○○○(商品名)だけ持っておけば間違いない」と威勢よく主張する発信者と、それをさらに曲解して「○○○(商品名)さえ持っておけば絶対損しない」と受け止めてしまう初心者が入り乱れ、さながら時空が歪んでしまいそうなとんでもないカオスが生み出されます。

この先同じような「混沌テンプレ」は何度でも発生するのでよく覚えておきましょう。

私は当時グロ3のイベントに招待していただき、山崎元氏と商品開発者の有賀潤一郎氏の対談を聞きにいきました。

リスク効率の良さと設計思想がよく伝わる内容で好感は持てたものの私の運用方針とは噛み合わないので私個人としては採用できそうにないな、という結論に至りました。

比較的順調な相場にも助けられ、2019年のグロ3は30%近いリターンを叩き出し、年末には月500億円以上の流入を誇るまでになりました。

ところが翌年にいわゆるコロナショックが発生してからは人気は一変。

ブームに煽られて購入した保有者は超音速で去っていきました。

2020年5月以降、グロ3はずっと流出超過が続いています。

良く作られた商品にも関わらず、それを「一発屋」として終わらせてしまったのは誰でしょうか。

グロ3を威勢よく勧めた発信者?

浅慮に飛びついてしまった保有者?

保有者にきちんと啓蒙し続けられなかった運用会社?

私には答えが出せませんでした。

最後にグロ3設定3周年で山崎元氏と有賀潤一郎氏がリベンジ対談されているので併せて紹介します。

お二人とも3年経ってもブレません。

【2020年】「大変だ祭」で踊らにゃ損損?コロナショック発生

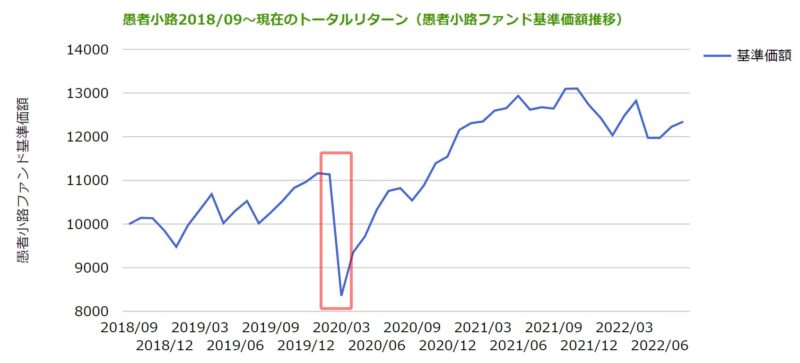

2020/03、新型コロナ感染拡大に伴う経済失速懸念から全世界的に株価が急落。

のちに「コロナショック」と呼ばれました。

私のパフォーマンスでも同年2月⇒3月にかけて一気に25%の下落を記録しています。

その時の「大変だ祭」の様子を我々は忘れてはいけません。

やれ「世界恐慌が来る」とか「資本主義が終わる」とか「グローバル経済の終焉」だとか、メディアや各種発信者は爪跡を残すべくインパクトのある言葉を次々に繰り出しました。

投信ブログ界隈を見ていると、それらを額面通り受け取って更新をストップさせてしまう人(たぶん運用自体もストップさせちゃったんだろうな)も見受けられました。

結果、コロナショックで投資をやめてしまった人と続けられた人には大きな差が生じてしまいました。

底値付近で全て叩き売りをしてしまった人は、おそらくその後の上昇を指くわえて見てるほかなかったでしょう。

一度「もうダメだ」と判断して損益確定に走ったのですから、その判断は精神的にそうそう覆せるものではありません。

それが出来る精神的強さがあればそもそもパニック売りなどしていないわけで。

その後猛烈な回復を見せたものの市場はどことなくビクビク。

今の株価は高値かどうかを論じる記事をメディアで見かける事も多くなりました。

私の経験則で言えば、市場が先行き不安に対する「ビビり」を抱えている時はえてして「ビビり割」とも言うべきタイムセール状態にあります。

多くの場合、ビビり割で安く買い続ける事は将来的な利益の源泉となるので、つみたて投資家は外野から何と揶揄されようと買いのファイティングポーズを解いてはいけないのです。

あいにく私は追加買付用の資金は持たない主義なので月々の積立額程度しか買えませんでした。

望んでも仕方ない事ですが市場の絶望がもう少し長く続いてくれれば良かったのに、と当時を思い出しては今でも軽くブーたれています。

【2021年】加速するFIREブーム、加速の受け皿としてのレバナスブーム

2020年のコロナショックからの回復は市場参加者の想定以上に早く、株式市場は「反動」とも呼ぶべき大幅上昇を見せました。

そのゴキゲンなまでの上昇は投資未経験者すら呼び込む一大ムーブメントとなりました。

多くの人は一連のコロナ騒動によって、仕事一辺倒の典型的ビジネスパーソンのモデルがいかに容易く崩壊しうるかを突き付けられました。

自分は来年も今と同じ仕事をしていられる、今と同じ程度の給料を得ていられるなんて行き過ぎた楽観論ではないか、と。

そんな先行き不透明な時代なら、さっさとお金を必要なだけ積み上げて「あがり」に至ってしまおうと考えても不思議ではありません。

以前から一部の層で話題になっていたFIREブームが先行き不安を感じる層にザックリ刺さったのです。

さらにFIREブームと右肩上がりの米国株式市場が結びつき、具体的な方法論が生まれました。

米国株式市場を牽引するnasdaq、その2倍レバのかかったレバナスを月○万円積み立てて年×%のリターンが出れば△年でFIRE可能といった具合に。

レバナスは2021年末には月200億円超の流入を記録するほどのブームとなりました。

2022/09現在、まだ流出超過には至っていませんが株式市場の大きな下落が起こり、次のブーム商品が生まれたらグロ3と同じ末路を辿る可能性は十分にあります。

株式市場が強気に右肩上がりを見せる局面では高確率で投資デビューが増えます。

それ自体は仕方のない事ですが、この右肩上がりを「普通」と誤認してしまうとこれからの調整局面に耐えるのは難しいでしょう。

【2022年】インフレ、ロシア、利上げ。好材料なき市場

2022年に入ってから株式市場は急に雲行きが怪しくなってきました。

ロシアをめぐる情勢の変化や世界的モノ不足に伴うインフレ、米国による利上げ・・・まるで今までのツケの清算を迫られるように不安材料が噴出しました。

2020~2021年に投資デビューした人から見たらさぁ大変。

Yahoo知恵袋にも「大変です!暴落が起きました!どうしたらいいですか?」といった質問をよく見かけるようになりました。

(そこまでじゃないだろうと思うのですが、質問者感覚では「暴落」なんでしょうね・・・)

近年デビュー組の方々もついにリスクと向き合う時が来ました。

これを機に「リスクとリターンの現実」を身に付けていただければと思います。

きちんとリスクと向き合うか、珍妙な手段でリスクを回避を試みるかで今後の投資ライフはその方向性を大きく変えてくるでしょう。

そうそう、2022/05に岸田首相がイギリスで得意の一発ギャグ「インベスト・イン・キシダ」を披露されました。

英国紳士たちにはあまりウケなかったようですが気にしてはいけませんよ、総理。

これから我々が喜び勇んで投資せざるを得ないような素敵な仕組み作りに期待しています。

でもNISA制度がややこしくなるのはカンベンな!

さいごに:色々あった4年間。しかし投資スタンスは一切変わらない愚者小路

こうして思い返すと色々ありましたね。色々あったけど、これが長期投資物語の「一章」に過ぎないのです。

私はその間、何もしていません。

資産配分に応じて毎月買い付けて、ただ保有しているだけ。

(資産配分も変更なし)

この先4年間もきっと同じぐらいに色んな出来事が起こるでしょう。

そこでいちいち気を揉んでパニック売りを起こしたりハンパな利益確定を狙ったり流行のファンドの乗り換えたりしていては時間と労力がいくらあっても足りません。

長期投資はラクしてナンボ、なのですよ。

さぁ、次の4年も「ほったらかし力」で運用を制するぞ!

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント