今日の400字はマネックス証券で配信されたインデックス投資アドバイザーのカン・チュンドさんの通算3回目のオンラインセミナーについて。

2020年3月17日:初級編

2020年4月24日:中級編(今回)

という構成のため、だいぶ踏み込んだ内容となっています。

その中で最も印象に残った「外堀のポートフォリオ」の話を紹介します。

※2020年3月17日に配信された初級編の紹介記事は下記をご参照ください。

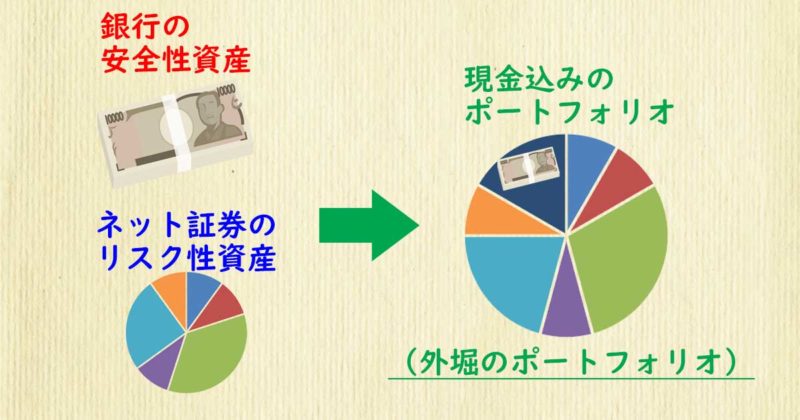

ポートフォリオの外側に安全性資産の現金を持っておくという発想

私が想定する一般的なポートフォリオ運用の考えでは、投資資金の全てをリスク性商品で保有する。

要は現金比率ゼロのフルインベストメントだ。

カン氏の言う外堀のポートフォリオとは、リスク性商品とは別に一部を安全性資産(預貯金)として保有することだ。

一定の現金比率を保持するイメージである。

たとえば現金比率20%の場合、リスク性資産が暴落したら相対的に現金比率が上昇する。

そのためリバランスとして現金比率20%に戻るまでリスク性資産を買い増す。

逆にリスク性資産が暴騰したら相対的に現金比率が低下する。

そのためリバランスとして現金比率20%に戻るまでリスク性資産を売却する。

これなら暴落時も一定の買付ができるし、暴騰時も一定の売却ができる。

暴騰暴落時にアクションの余地があった方が心理的に追い詰められにくいし、投資も続けやすくなるのだろう。

多くの相談者の迷いと悩みを聞いてきたカン氏らしい、やさしい答えだと感じた。

※時間があれば全て見るのがベストだと思います。

【次回予告】さーて、次回の愚者小路さんは

愚者小路です。

暴落時、底値圏でいっぱい買付したくてもどこが底値圏かは分からないものです。

しかし、長くて深い本格的な暴落相場では底値圏で概ねこんな現象が起きてくるものです。

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント