投資信託ビギナーの方向けの連載記事 第28回です。

連載を通して「右も左も分からない投資信託初心者が自分で投資信託を選び、ポートフォリオ運用を続けられるようになる」ことをゴールとしてナビゲートさせていただきます。

今回のテーマは「リターンにつながらないリスク」です。

ハイリスク・ハイリターンとは投資していない人でも一度は聞き覚えのある言葉でしょう。

ハイリターンなものはすべからくハイリスクであり、リターンに目がくらんで手を伸ばすと手痛い損失をひっかぶる可能性があります。

では逆にハイリスクなものは全てハイリターンなのでしょうか?

答えはNo。

実は全てのリスクがリターンにつながるとは限らず、リターンにつながらないリスクも存在します。

リターンにつながらないリスクなど取らずに済むなら取りたくないものです。

どんなものがリターンにつながらないリスクに当たるのか、解説していきましょう。

投機のリスクはリターンにつながらない

投資のリスクと投機のリスク、この違いご存じでしょうか。

多少の誤解を覚悟のうえで平たく言うと

- 投資のリスクは将来の不確実性の対価

- 投機のリスクは当てっこゲームの対価

※愚者小路解釈につき、異論反論あって結構

投資のリスクはリターンにつながる

先に投資のリスクから説明した方が分かりやすいでしょう。

投資のリスクはリターンにつながるリスクです。

株式投資を例としてみましょうか。

株式投資のリターンとは、保有している間に生じた企業価値向上とほぼイコールです。

しかし企業活動は必ずうまくいくとも限らず、将来は不確実性に満ちています。

実は株価はその不確実性の大きさに応じて割り引かれたものとなっています。

(具体的にどれぐらい割り引かれているかは明示できないけども)

その割引分こそが投資のリターンの源泉となります。

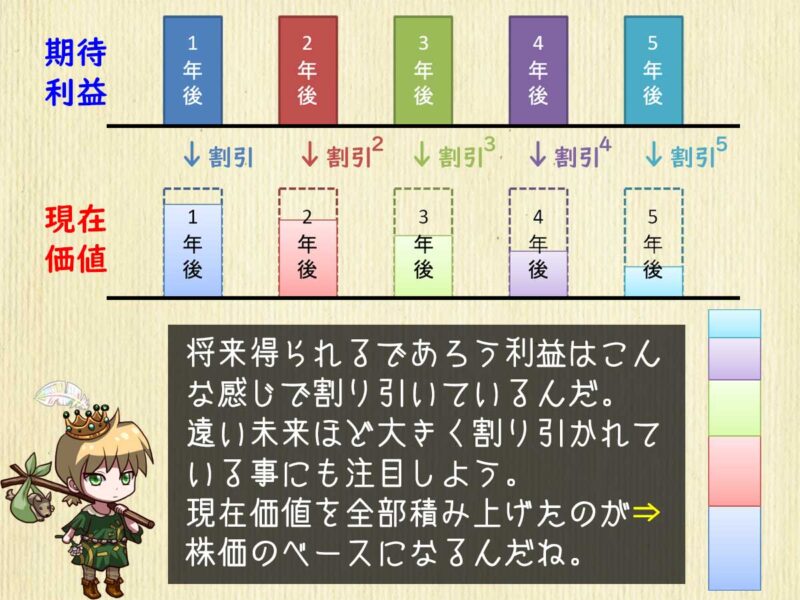

以前に使った図を再掲しました。

近い未来に得られるであろう利益は少し割引、遠い未来に得られるであろう利益はすごく割引したうえでそれらの総和が株価を形成しています。

不確実ゆえに割り引かれた株価で買って、それらの期待利益が概ね実現される頃には割引が解消された程度の水準まで株価が上昇しているはず。

(もちろん期待利益を大きく下回る結果となれば株価は上がらないor下がる)

企業価値向上をじっくり待って不確実割を利益の源泉とする代わりにその不確実性を背負う。

これが投資のリスクの本質です。

一方、投機のリスクは

ただしこれが同じ株式でも今日買って明日売るのでは投資のリスクを背負っている事にはなりません。

今日明日で企業価値などそうそう変わるものでもないし、立ち込める不確実性の濃さも変わりはしません。

今日明日で株価が変動するのは、買い手と売り手のパワーバランスがその都度異なるからに過ぎません。

この買い手と売り手のパワーバランスによって株価が不規則にランダムウォークするのが投機のリスクです。

一般的に投機のリスクはゼロサムと呼ばれ、期待リターンはゼロとされています。

企業価値向上に相当するものがないのだから当然と言えば当然。

投機のリスクをリターンにつなげるには買い手と売り手の綱引きの勝敗を都度都度当てなければなりません。

その当てっこゲームに勝ったり負けたり勝ったり負けたりして、徒労の末に収支トントンだったなんて結末はゼロサムの理を考えれば不思議でも何でもないのです。

為替リスクはリターンにつながらない

為替リスクは前述した投機のリスクの一部ではあるのですが、ちょっと立ち位置が異なるので別モノとして切り出しました。

今時は多くの人が海外にも投資を行っています。

海外投資を行ううえで切っても切れない存在である為替リスクもまた、リターンにつながらないリスクなのです。

でも円安円高になれば為替差益や為替差損が発生するじゃないかと思う人もいるでしょう。

もちろんそれは事実ですが、ではずっと外貨を保有していれば為替差益はみるみる増えていくでしょうか。

仮に1ドル100円の世界を想定します。

この仮定の世界で、円を売ってドルを買った日本人の田中さん。

同じくドルを売って円を買ったアメリカ人のトムさん。

両者が外貨をずっと持っていたら二人ともリターンはプラスになっていくでしょうか。

もし10%の円安になれば田中さんは10%の為替差益を得ます。

その時トムさんにはもちろん10%の為替差損が生じます。

為替リスクがプラスリターンにつながるなら、二人とも為替差益になっていないとおかしな話ですが現実にはそんな事は起こりえません。

シーソーのように片方上がれば片方下がる。

それが為替です。

加えてもし為替リスクがプラスリターンにつながるなら、国内株式ファンドも円ではなくドル建てで買った方がパフォーマンスが良い事になってしまいます。

さすがに「それはない」と直感で理解できるでしょう。

以上のように考えると、為替リスクはプラスリターンにつながるものではないと認識できるのではないでしょうか。

では為替リスクは回避した方がいいのか?

私は「無理に回避しなくても良い」とちょっと煮え切らない答えを出します。

海外に投資をしつつ個人レベルで為替リスクを回避する方法もあるにはあります。

たとえばS&P500連動ファンドを100万円分買ったとします。

買ったと同時にFXでドルを100万円分売りましょう。

10%円安になればファンドの基準価額は10%アップし、FXで保有する資産は10%ダウン。

理屈のうえでは相殺されます。

FXは私の守備範囲外なので多少の計算違いは多めに見てほしいところですが、レバレッジを考えると10万円もあれば上記の自前為替ヘッジは実現できるでしょう。

証拠金として差し入れたこの10万円が自前為替ヘッジのコストと解釈できます。

長期的には為替差益/為替差損がトントンになりうる為替リスクを回避するためにこれだけのコストをかけるのは、運用効率の点からあまり望ましくありません。

だったらその10万円をS&P500連動ファンド追加購入に充てた方がよほどマシに思えます。

しかもS&P500連動ファンドだからこんな芸当ができましたが、オルカンだったら通貨が多すぎて自前為替ヘッジは間違いなく頓挫してしまうでしょう。

要するに為替リスクはリターンにつながらないけども、コストをかけてまで回避しないといけないものではないという立ち位置です。

人のリスクはリターンにつながらない

これは唯一マーケットの外側にあるリスク。

人絡みで損失負わされたり無用なトラブルに巻き込まれる可能性を指します。

- 証券会社の営業にグイグイ来られて不本意な金融商品を掴まされる。

- SNSで知り合った人の紹介で明らかな詐欺案件に手を出してしまう。

- 知り合いに「投資なんておやめなさい!」もしくは「投資は絶対やりなさい!」と強要されてしまう。

- 軽い気持ちで漏らした投資話きっかけで知り合いから不本意な投資手法を無理強いさせられる。

いずれも程度の差はあれ他人に寄りかかった時にリスクは顕在化します。

前述した投機のリスクや為替のリスクは上ブレ下ブレあるものの平均すればプラマイゼロでしたが、人のリスクは上ブレの目がほとんどなく大半の場合はマイナスです。

賢明な投資家ならまず背負ってはいけないリスクと言えます。

不安から他人をすがってしまいたくなる事もあるでしょう。

投資を始めたばかりの万能感が暴走してマウント半分に他人に話したくなる事もあるでしょう。

そこはいったん抑えましょう。

最もリスクを抑えたい初心者期に余計なリスクなど負ってはいけません。

自分で調べて考えて、まずは自分の中に「軸」を作りましょう。

「軸」さえできてしまえば人のリスクなんて背負う必要すら感じなくなるでしょう。

まとめ

- 投機のリスクより投資のリスク

- 為替リスクはコストかけてまで回避すべきものではない

- 人のリスクはマイナスリターンにつながりがちなので絶対回避

投資における「リターンにつながらないリスク」を解説しました。

少しでもスマートにリスクを取るには余計なリスクを取らず、「リターンにつながるリスク」にいかに注力するかを大事になさってください。

以上、リターンにつながらないリスクの話でした。

【次回予告】さーて、次回の愚者小路さんは

愚者小路です。

投資の話がしたい!ジタバタするぐらいしたい!

そんな悩める専業主婦さんの質問をご紹介。

今回も解説した「人のリスク」を軽視しているように思えます。

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント