投資信託ビギナーの方向けの連載記事 第25回です。

連載を通して「右も左も分からない投資信託初心者が自分で投資信託を選び、ポートフォリオ運用を続けられるようになる」ことをゴールとしてナビゲートさせていただきます。

今回はドルコスト平均法にまつわる誤解について。

きっぱり言っておきましょう、万能じゃないですよ?

2023/02現在、つみたて投資が一般的にもだいぶ普及してきたように思えます。

誰もがデイトレに駆り出されていた第2次株ブーム(2000年代前半)と違い、第3次株ブームの新規参加者はいくぶん賢明なのでしょう。

素晴らしい事だと思う反面、トンデモ論とも言うべき「ドルコスト平均法 万能説」を見聞きする機会も増えたのが悩みの種です。

- ドルコスト平均法さえやっておけば平均取得価格を下げる効果が働くので利益が出やすい?

- ドルコスト平均法さえやっておけば価格変動リスクを抑えられる?

今この記事をお読みの方の中にも、こういう誤解を抱いている方がいらっしゃるのではないでしょうか。

「サンタはいない!」と同じぐらい残酷な現実を突きつける無礼、どうかご容赦ください。

ドルコスト平均法は継続に寄与する方法であって、リターン向上や価格変動リスク低減に寄与する方法ではありません。

上記がいきなり結論です。

以降はその解説とたった一つのメリットについて説明していきます。

ドルコスト平均法にまつわる悲しい曲解

悲しい、悲しいなぁ・・・

ドルコスト平均法に対する曲解はなぜ生まれてしまうのだろう?

情報の発信者がそもそも勘違いしていたから?

発信者が正しく説明しているのに受け手が都合よく解釈してしまったから?

どちらなのか私に分かるすべはありませんが、この記事に辿り着いたのも何かの縁。

どうぞネタバレにお付き合いいただけないでしょうか。

曲解1:ドルコスト平均法は平均取得単価を下げる効果がある

この効果はさすがに嘘だと断じられません。

私だって暴落時に買い付けるのワクワクしますから。

嘘ではないのです。

嘘ではないのですが、ポジティブな側面しか語っておらず片手落ちの理屈で終わっている感は否めません。

正しくはこう。

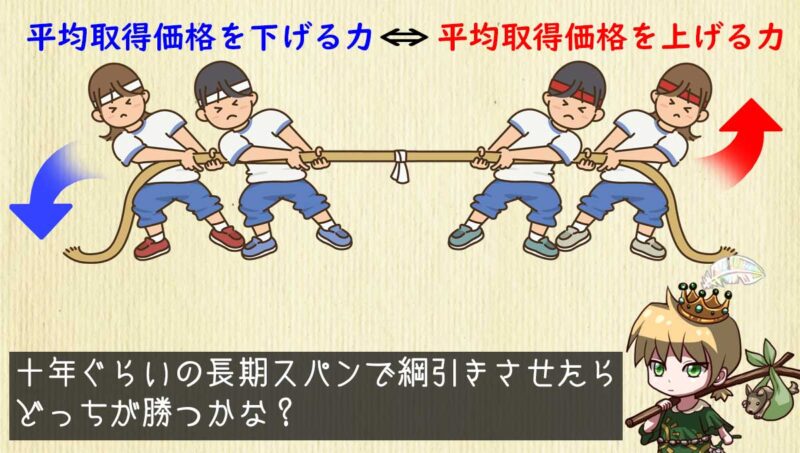

ドルコスト平均法には平均取得価格を下げる効果がある。

ドルコスト平均法には平均取得価格を上げる効果もある。

図のように両方の効果が綱引きをした結果、長期的にはどちらが勝ると思いますか?

もちろん値動きの仕方によって答えはいくらでも変わってきます。

しかし長期的なリターンがプラスであれば「平均取得価格を上げる効果」が勝りやすいはず。

逆に「平均取得価格を下げる効果」の方が勝りそうな投資対象は期待リターンがマイナスなんじゃないかと疑ってしまいます。

もしかしてこの説を信じている人はそういう対象に投資してしまっているのでしょうか・・・?

もしくは最も都合の良いV字回復パターンが来る事を確信しているのかも知れません。

以上の事から、長期の期待リターンがプラスの投資対象であれば平均取得価格を下げる効果は限定的と言えます。

言い換えればドルコスト平均法にリターンの向上を望むのは現実的ではないのです。

(リターンは平均取得価格と現価格で決まりますからね)

曲解2:ドルコスト平均法は価格変動リスクを低減させる効果がある

この効果を説明するにあたりモデルケースをあげてみましょう。

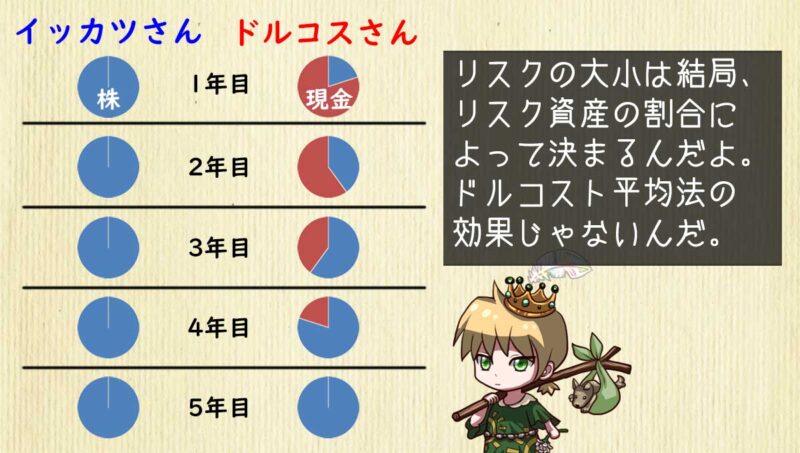

イッカツさんとドルコスさんという二人の投資家がいます。

彼らの資金は共に500万円で、二人とも同じ株式ファンドを購入します。

イッカツさんは運用開始と共に500万円一括で買い付けました。

ドルコスさんは少しずつつみたて投資を執行。年100万円ずつ買い付けました。

さて、背負うリスクはどちらが小さくなるでしょうか?

※ここで言う「リスク」とは価格変動リスクを指します。

答えはドルコスさんの方がリスクが小さいです。

ただそれはドルコスト平均法のチカラではありません。

資産配分で考えると理解が早いでしょう。

1年目の時点で株式100%のイッカツさん、株式20%:現金80%のドルコスさん。

この資産配分ではどう考えてもドルコスさんの方がリスクは小さいでしょう。

理由は単に株式比率が少ないから。

決してドルコスト平均法だから、ではありません。

同じように5年目まで資産配分変化を見ていきましょう。

5年目に至るまでドルコスさんのリスクはイッカツさんより小さいです。

大事なことなので繰り返しますが、理由は株式比率が少ないからです。

出し惜しんで現金を遊ばせていたのですから当然です。

さて5年目以降はいかがでしょうか。

はい、彼らの株式比率は並んだためリスク量は変わりません。

単純に現金比率が高ければ全体のリスク量は小さいという話であって、ドルコスト平均法自体にリスクを抑える力はないとご理解いただけたでしょうか。

ここを理解できないと自分のリスク許容度を大きく超えたファンドを「大丈夫大丈夫、ドルコスト平均法使うから」と判断してしまう危険もあるでしょう。

そう考えるとこの説を信じてしまう事も一つのリスクであると言えるでしょう。

ではドルコスト平均法のメリットは何か?

ご安心ください。

ネガティブな解説ばかりしてしまったドルコスト平均法にもメリットはきちんとあります。

メリットはただ一つ、継続性能の高さ。

継続性能とは「始めやすくて続けやすい」事を指します。

たとえば自分のリスク許容度がよく分からない場合、まとまった資金から徐々にリスク資産比率を高めていって自分にとって「いい湯加減」を探る方法も可能です。

徐々にリスク資産比率を高めていくアプローチ、まさにドルコスト平均法ですね。

悩んでしまってなかなか思い切れない初心者に「始めやすさ」を与えてくれる方法と言えます。

また途中で無慈悲な暴落が来たとしても「まだ積み立て途中だからむしろご褒美です!女王様ありがとうございます(誰?)」と考えられれば、負けずに投資を続ける力になり得ます。

最初の暴落さえ乗り切れれば次以降はけっこう冷静に向かい合えるはずです。

冒頭で述べた「ドルコスト平均法は継続に寄与する方法」の意味、お分かりいただけたでしょうか。

これを単なる気休めと言う人もいますが初期は感情リスクが何よりの強敵。

強敵を制するためにドルコスト平均法がきっと力になってくれるでしょう。

さいごに

ドルコスト平均法(要するにつみたて投資)にまつわる誤解と真のメリットについて解説しました。

ちなみに私もドルコスト平均法によるつみたて投資を毎月執行しています。(定額ではないけれど)

ただそれは毎月の給料日まで買付資金が手元にないから、そうならざるを得ないだけです。

勤め先が何かの気の迷いで今後一生分の給料を今くれたら、当面の生活費だけ残して翌日にでも買い注文出してしまうかも知れません。

この記事を読み終わったあなたなら、どうしますか?

以上、ドルコスト平均法にまつわる誤解とメリットについての解説でした。

【次回予告】さーて、次回の愚者小路さんは

愚者小路です。

ここ最近の投資ブームを私は勝手に第3次投資ブームと呼んでいます。

(第1次はバブル前、第2次はデイトレブームの頃)

あいにく第1次の頃は生まれていなかったので分からないにしても、第2次と第3次には大きな違いがあるように思えます。

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント