今回の用語:売買高比率

売買高比率は「隠れ短期売買ファンド」チェッカーとして有用

投資信託は長期保有を前提とした金融商品です。

短期で頻繁に乗り換えしてもゼロサム的な徒労に終わるだけで、リターン向上につながるかは正直微妙なところです。

と、こういった話は投資信託のセオリーとして皆様理解されていることでしょう。

我々が重要性を理解したうえで長期保有を心がける一方、ファンドの中の人(つまりは運用会社)が保有銘柄をきちんと長期保有してくれているかを確認するのは意外と難しいです。

実際、中には保有銘柄を頻繁にとっかえひっかえしているファンドも一定数存在します。

ファンド内の短期売買を容認したうえでそのファンドを保有するなら問題ありませんが、その事実を認識していないとしたら大問題。

購入時手数料や信託報酬と違い、取引コストが「表に出ない隠れコスト」としてリターンを蝕んでいるかもしれませんよ?

上図のように運用会社を一軒一軒まわってチェックしてくれる「ファンドなまはげ」は残念ながらいませんので、当記事ではそういう「隠れ短期売買ファンド」を売買高比率から自力で暴き出す方法をご紹介します。

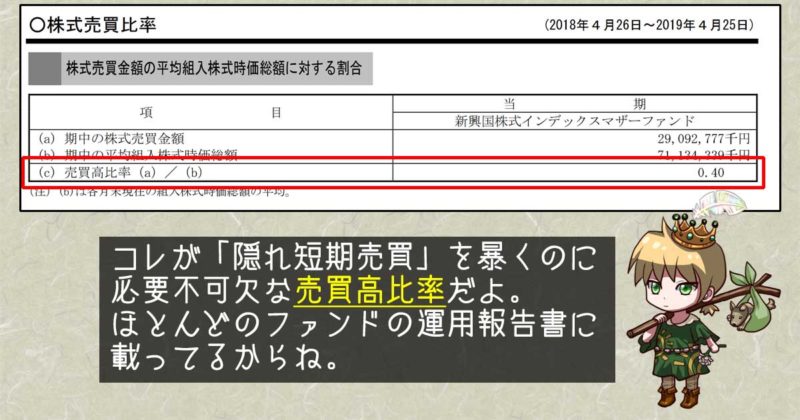

運用報告書を開いて「売買高比率」で検索しよう

「隠れ短期売買ファンド」か判断するためには、まずファンドの売買高比率をチェックしましょう。

売買高比率は運用報告書に記載されています。

※運用開始から間もないファンドはまだ運用報告書が発行されていません。

PDF形式のファイルを開いたら「売買高比率」か「売買高」で検索してみるとすぐ見つかります。

売買高比率の記載は必須ではないようで、全ての運用報告書に記載があるとは限りません。

私なら売買高比率がオープンにされていないファンドは敬遠します。

明らかなブラックボックスですもの。

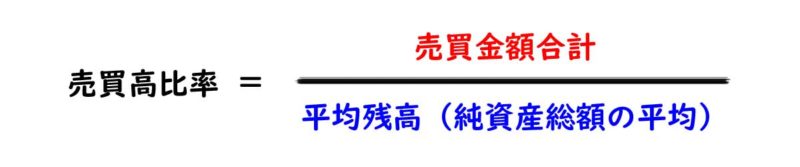

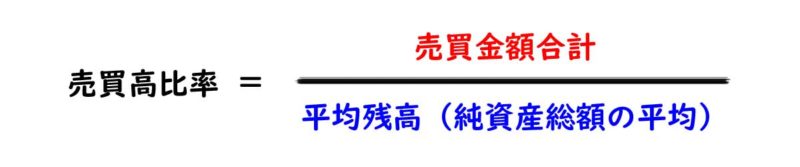

売買高比率の計算方法

計算方法は非常にシンプルです。

運用期間中に売買された株式・債券などの金額を、同じく運用期間中の平均残高(純資産総額の平均)で割るだけです。

基本的に数値が高ければ高いほど頻繁に売買していることを意味します。

売買高比率の目安

詳しくは後述しますが、ファンド内で頻繁に売買していない限りだいたい2.0以内には収まります。

運用が安定してくると1.0未満になることが多いです。

逆に3とか4とか行ってしまうとやや過剰と言えます。

アクティブな運用であれば珍しい数値ではありませんが、過度に売買していると「このファンドは軸が定まっていないのでは」という評価にもつながりかねません。

4以上となるともう「隠れ短期売買」と認識して差し支えないでしょう。

注意:他ファンドとの比較のため、年間ベースで計算すること

運用報告書は1年に1回発行だったり半年に1回発行だったり、スパンは様々です。

たとえば半年に1回発行だったら売買高比率の数値を2倍して1年換算で解釈しておけば、年1回発行の他ファンドとも比較することができます。

売買高比率が低いファンドは「隠れ短期売買」とは程遠い

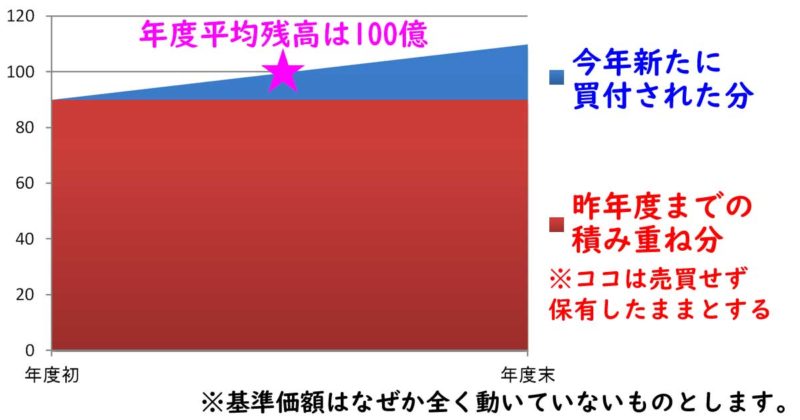

前年度までに十分な純資産総額が積み上がっているインデックスファンドでは売買高比率は低くなる傾向があります。

インデックスファンドでは余計な売買が発生しにくく、新たに資金流入があった分だけ買い足すからです。

たとえば純資産総額が元々90億円あったファンドに1年かけて20億円流入したとしましょう。

上図のように平均残高は100億、売買高は流入額の20億となるため売買高比率は0.2と計算できます。

※価格変動は起こっていないものとします。

ポイントは既に積み上がっている部分はほとんど売買しないということです。

こういうファンドは内部の取引コストも最小限なためリターンを蝕むこともほとんどありません。

売買高比率が低いファンドはシロです!

「隠れ短期売買」ではありません。

逆に売買高比率の高いファンドは「隠れ短期売買」でなくても要注意

では売買高比率の高いファンドが全て問題ありかというと、そうではありません。

いくつかケースを分類して一つずつ解説させていただきます。

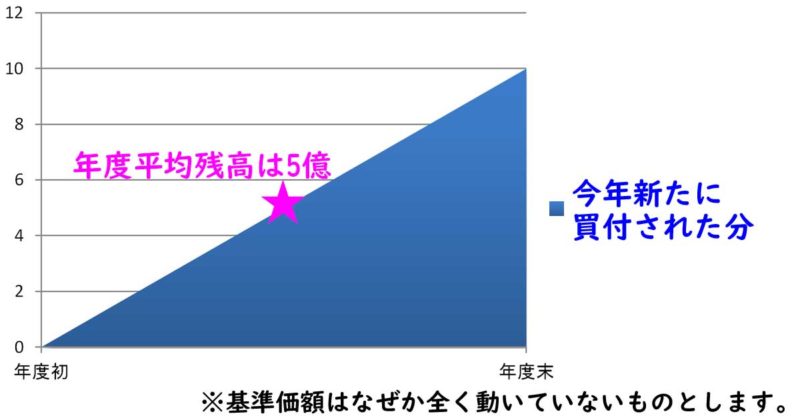

1.立ち上げたばかりのファンドの場合

- 運用期間が短く、初年度か2年目

- とはいえ順調に資金は集まってきている

結論から申し上げますと、危険性は小さいです。

ファンド設定当初は「既に積み上がっている残高」がほとんどないため、売買高比率は高くなる傾向にあります。

たとえば純資産総額がゼロ同然のところから1年かけて10億円流入してきたとしましょう。

上図のように平均残高は5億、売買高は流入額の10億となるため売買高比率は2.0と計算できます。

立ち上げたばかりの新設ファンドでは、買い付けるだけで余計な売買はしていなくても売買高比率2.0前後は出てしまうのです。

インデックス/アクティブに関わらず、初年度はそこまで危険視する必要はないでしょう。

ただし売買傾向が読めないという意味では、やはりある程度の運用年数を経たファンドを選ぶ方が無難かも知れません。

2.数年にわたり運用されているファンドの場合

- 既に運用期間が数年ある

- 資金流出は特にない

結論から申し上げますと、危険性は大きいです。

ほぼ「隠れ短期売買ファンド」と見なして良いでしょう。ファンドの方針として意図的に短期売買している可能性が高いです。

前年度までにある程度残高が積み上がっているにも関わらず売買高比率が大きいということは、けっこう大規模な銘柄入替があったことを意味します。

たとえば売買高比率4.0の場合で考えてみましょう。

- 手持ちの銘柄を全て売却

- 売った資金で丸ごと他の銘柄を購入

- 手持ちの銘柄を全て売却

- 売った資金で丸ごと他の銘柄を購入

売買高比率4.0というのは上記のようなステップで全入替を2回行わないと到達しない水準です。

※もちろん「全」入替である必要はないのですが

長期的に保有すべき投資信託で、中の人が各銘柄を平均半年程度しか保有していないと考えると・・・

ちょっとそのファンドは敬遠したくなってしまいます。ファンド内で長期投資が行われているとは思えませんから。

もちろんそのファンドの戦略として短期売買が機能していれば良いのかも知れませんし、納得ずくで保有する分には外野から口出しする筋合いはないでしょう。

しかし多くの場合、頻繁な売買は冒頭に述べたような「ゼロサム的な徒労」に終わってしまうことも少なくありません。

「隠れ短期売買ファンド」を見つけたら、まずは運用成績をチェックしましょう。

そして頻繁な売買が運用成績の向上に寄与しているかどうか考えてみてください。

頻繁な売買によって大量発生する取引コストもリターンを挙げるために必要不可欠なものであれば、「隠れ短期売買ファンド」だとしても許容できるかも知れません。

(私見で恐縮ですが、そういう事例を探すのはきわめて難しいでしょう)

3.資金流出が進行中のファンドの場合

- 既に運用期間が数年ある

- 資金流出が著しい

結論から申し上げますと、こちらも危険性は大きいです。

ファンドの方針でなくても「隠れ短期売買ファンド」にならざるを得ない状況に陥っています。

解約が相次ぎ純資産総額が減少の一途をたどると、売買高比率の分母である平均残高が小さくなっていきます。

平均残高の減少だけでも売買高比率は高くなっていくのですが、さらに解約対応として手持ち銘柄を売却していかなくてはなりません。

その間にもファンドの運用は続くので解約対応とは別に通常運用としての売買も発生します。

解約対応分と通常運用分で売買金額(分子)が膨れ上がり、資金流出で平均残高(分母)が縮小すると売買高比率は跳ね上がります。

このケースは意図的に頻繁な取引をしているわけではありませんが、厳しい状況であることには変わりません。

資金流出に歯止めが利けば売買高比率も次第に元の水準に戻ってくるだろうとは予想できますが、慢性的な資金流出ってそう簡単に解消されないのもまた事実です。

もし手持ちのファンドがこのケースに陥っていたら、保有を続けるかどうかを再考しておいた方が良いかも知れません。

結果として「1.立ち上げたばかりのファンドの場合」以外は危険信号と理解しよう!

刮目せよ!これが超短期売買ファンドの実例だ!

売買高比率も4ぐらいで「あぁ結構高いなぁ」という印象を抱きます。

既にここまでお読みいただいた皆様も同じようなお考えだと信じています。

ではこの売買高比率、もっと高いとどれぐらいの数値が出うるものなのか、気になりませんか?

少なくとも私は気になって心当たりの「それっぽいファンド」の運用報告書をいくつも読み漁り、とんでもない超短期売買ファンドを見つけることに成功しました。

なぜか私は「それっぽいファンド」を探り当てる嗅覚に優れているようです。

使い道はないけれど。

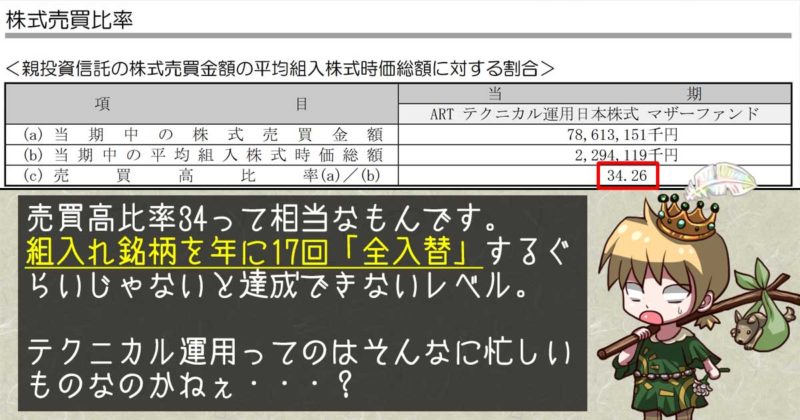

私が見つけた最高記録はこちら。

売買高比率34というブッ飛んだ記録をたたき出したのはART テクニカル運用日本株式ファンド。ロボットがテクニカル運用をしてくれるという変わった特徴を持っています。

売買高比率について理解している人から見ると誤植を疑うレベルです。

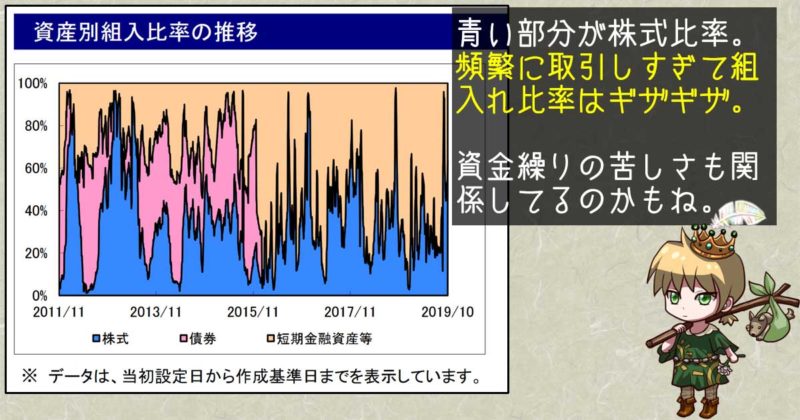

私見ではありますが、ファンドの方針として短期売買しているだけでなく、資金流出で平均残高が減少したことでこれだけの数値が出てしまったのではないかと推察しました。

その辺りの事情は下記記事をご参照ください。

売買高比率34ということは、1年間に17回も銘柄を全入替しないと達成できない水準です。

3週間に1回は銘柄全入替しているレベルとも言えます。

これだけ頻繁に銘柄を入れ替えていると、先月の月報すら参考になりません。

月報に記載されている株式の保有比率も笑えるぐらい不安定です。

ちょっとどうかしている例として紹介させていただきました。

既に積み立てを実践している人は自分自身の売買高比率も計算してみよう

最後に、ファンド内部の売買高比率だけでなく、ご自身の売買高比率にも思いを巡らせてみませんか?

売買高比率という尺度は個人にも適用可能なのです。

試しに年末にでも概算してみましょう。想定されるのは下記の4パターンでしょう。

- 今年から積み立てを開始したので売買高比率は概ね2.0前後だった人

- 長年積み立てを実行しているので売買高比率も総じて低水準(1.0以下)だった人

- 長期保有しているが積み立ては停止しているため売買高比率がゼロだった人

- 途中でファンドを頻繁に取り換える癖があり、高水準(3とか4とか、もしくはそれ以上)だった人

もし最後のパターンに該当する方がいらっしゃいましたら頻繁に取り換えた結果がリターンの底上げに寄与したか再考してみると今後の意識が変わってくるかも知れません。

以上、売買高比率から投資信託の「隠れ短期売買」を暴く方法でした。

コメント